Как отказаться от навязанной страховки при оформлении осаго

Добавил пользователь Владимир З. Обновлено: 20.09.2024

Приобрести страховой полис на свой автомобиль обязан каждый владелец, который его эксплуатирует. Договор страхования обеспечивает выплатой невиновную в аварии сторону. Пострадавшему может быть выплачена сумма ущерба имуществу, а также жизни и здоровью.

- Обязательно ли страхование жизни при ОСАГО

- Где и как купить ОСАГО без страхования жизни

- Зачем страховые компании навязывают страхование жизни к ОСАГО

- Куда жаловаться при навязывании страхования жизни к ОСАГО

При этом водитель, виновный в происшествии ничего не получит. Возникает вопрос, а может ли он как-то получить компенсацию иным способом? Да, может. Если купит полис страхования под названием КАСКО. Такой документ позволит претендовать на все необходимые компенсации не только невиновному лицу, но и причинителю ущерба. Только вот стоит ли застраховывать свою ответственность таким образом? Ведь подобная услуга стоит очень дорого.

Значительно меньше стоит оформление дополнительного страхования только жизни. И практически любая страховая компания станет навязывать такой вид компенсаций своему клиенту. Это происходит по причине отсутствия юридических знаний у значительной части населения.

Далее, рассмотрим, обязательно ли оформлять ОСАГО без страхования жизни, и какие последствия могут быть у страховщика и страхователя при его оформлении.

Обязательно ли страхование жизни при ОСАГО

Практически каждый страховщик считает своим долгом продать страхование жизни при оформлении ОСАГО. Убедительные агенты называют множество преимуществ такого оформления. Но это только честные агенты.

Недобросовестные продавцы ОСАГО серьезно заявляют, что это установленное законом требование. На самом деле это совершенно не соответствует действительности. ОСАГО по умолчанию призвано застраховать только ответственность перед другими участниками дорожного движения, но оно не создает дополнительный источник компенсаций для виновника ДТП.

Дополнительная услуга по страхованию жизни как раз направлена на дополнительную защиту интересов страхователя. При этом она не предусматривает выплаты каким-либо другим лицам. Благодаря ей виновник может получить средства чтобы оплатить собственное лечение.

Застраховывать же себя самого никто не обязан. Но многие страховщики почему-то считают по-другому и могут даже отказывать в получении полиса тому, кто не хочет получать страховку по более высокой стоимости.

Каждый автомобилист, который не хочет, чтобы его права были нарушены должен всегда помнить: кроме самого ОСАГО он не обязан приобретать какие-либо еще услуги в приложение к нему.

Где и как купить ОСАГО без страхования жизни

Как же быть человеку, если он не хочет оформлять страхование жизни и не желает быть жертвой произвола навязчивых страховщиков и где он сможет спокойно оформить ОСАГО без не нужных дополнительных услуг.

Ответ на этот вопрос очень прост. Он может сделать это в любой страховой компании. Даже в той, которая предлагает включить в ОСАГО обязательный пункт по дополнительным услугам. Закон для всех одинаков.

Существует специальная процедура, установленная законом, которая защищает гражданина от неправомерных действий со стороны страховых фирм. Тем, кто не хочет тратить время на защиту своих прав можно посоветовать обращаться в крупные известные по всей стране страховые компании.

Они очень дорожат своим имиджем, и их сотрудники обычно не позволяют подобного произвола. Репутация и честное имя для таких организаций очень ценные показатели. Они вряд ли пожелают их испортить в погоне за легкой прибылью.

Максимум, что могут высказать их сотрудники по вопросам дополнительный услуг это простое предложение и описание возможностей.

Но почему другие страховые компании не боятся потерять свою репутацию и зачем они так настойчиво предлагают обязательный, по их мнению, продукт страхования жизни? Рассмотрим далее.

Зачем страховые компании навязывают страхование жизни к ОСАГО

Это кажется весьма очевидным. Страховщики навязывают страхование жизни, потому что хотят заработать деньги. Но почему они так смело продают именно этот продукт, не гнушаясь указывать, что без него не оформят ОСАГО.

Но когда дело касается жизни и здоровья многие думают о том, что в целом, неплохо бы и его застраховать. Компании пользуются этим, и чтобы подтолкнуть сомневающегося потребителя к покупке, выдумывают, что приобрести страхование жизни не просто важно, но и строго обязательно.

И многий клиент поддается на эту уловку. Чтобы не стать жертвой подобных заблуждений и своих эмоций нужно тщательно взвесить риски. Человеку с многолетним опытом вождения, использующим автомобиль только чтобы доехать до работы и обратно, вряд ли будет необходима такая страховка.

Можно потратить деньги с куда большей пользой, а не набивать карманы недобросовестного страховщика.

Но как быть в реальной ситуации, если страховщик непреклонен? Как можно добиться справедливости?

Куда жаловаться при навязывании страхования жизни к ОСАГО

Итак, допустим, после обращения за полисом страховщик отказывает в оформлении ОСАГО без приобретения услуги по страхованию жизни.

Самое главное не паниковать. Нужно спокойно пояснить страховщику, что он не имеет право требовать от вас подобных приобретений в соответствии с законом. Осознав, что вы юридический знающий человек вас вряд ли станут обманывать и оформят полис без дополнительных проблем.

Если же страховщик упорно отказывается признать ваши права стоит затребовать у него письменное объяснение или записать разговор на диктофон.

Впоследствии эти доказательства пригодятся при обращении с жалобой в один из следующих компетентных органов.

- Российский Союз Автостраховщиков. На самом деле это серьезная организация, ее несомненный плюс состоит в скорости работы и простоте обращения. Достаточно позвонить на горячую линию и объяснить ситуацию. В большинстве случаев вам быстро помогут.

- Федеральная Антимонопольная Служба. Имеет смысл, если есть желание, как следует испортить жизнь страховой фирме. Проверяющий орган после получения грамотной жалобы может устроить серьезную проверку страховщику. Но гораздо эффективнее для получения конечного результата обратиться в суд.

- Решение органа судебной власти обяжет страховую компанию оформить полис без каких-либо дополнительных условий. Не исполнить его компания не сможет – иначе будет вынуждена уплатить штрафные санкции.

Между прочим, за навязывание дополнительных услуг страховщик в соответствии с законодательством может быть привлечен к административной ответственности и заплатит значительный штраф при установлении его вины – до 50 000 рублей.

Навязывание "допов" в виде страхования от несчастного случая, жизни, предметов внутри застрахованного автомобиля, недвижимости и другие, проданные вместе со страховкой ОСАГО – это уже стало даже традицией в нашей стране. Страховщики пытаются продать всё, что только можно, вместе с полисом, которые по их словам становится всё убыточнее. Но как правильно отказаться от таких "допов" при оформлении ОСАГО и что делать в таком случае?

Можно ли приобрести ОСАГО без дополнительных страховок?

Да. И здесь для Вас возможны два варианта действий:

- обратиться в другую страховую компанию, где такие "допы" не навязывают,

- отказаться от других продуктов поверх страховки ОСАГО,

- оплатить и приобрести все дополнительные страховки, которые Вам навязывают, а затем вернуть их страховщику обратно.

Первый вариант самый простой и очевидный. Но он не всегда срабатывает по той простой причине, что и в других страховых компаниях Вам могут навязывать дополнительные ненужные Вам вещи, а то и дороже, чем в первой. Кроме того, если речь идёт о небольшом населённом пункте, то другая страховая может быть достаточно далеко от Вас.

Второй вариант не так уж прост – если Вы откажетесь от дополнительной страховки, то и полис Вам могут не продать по разного рода причинам: либо бланки закончатся, либо компьютер зависнет, либо у сотрудника рабочий день закончится (а следующий не начнётся никогда) и тому подобное. Да, ситуация в 2022 году начала существенно улучшаться. Буквально несколько лет назад практически невозможно было купить полис ОСАГО без дополнительных навязанных допуслуг и продуктов, а если где-то и было возможно, то очередь там была за месяц-другой.

А вот третий вариант – наиболее благоприятный с точки зрения числа визитов в различные органы и учреждения, в том числе в страховую компанию.

Итак, давайте обо всём по порядку!

Страховая не может отказать в продаже полиса!

Согласно статье 1 Федерального закона Об ОСАГО, договор страхования (проще говоря, полис ОСАГО) является публичным. Это следует по определению такого договора. А для публичных договоров действую серьёзные требования законодательством России. Так, согласно части 3 статьи 426 Гражданского кодекса РФ, предпринимателю запрещается отказывать гражданам в заключении публичного договора.

Всё это значит, что страховщик не имеет права отказать продаже страховки ОСАГО автовладельцу. Но такое право появляется, если нет объективной возможности заключить договор.

Является ли такой возможностью работоспособность компьютера и наличие бланков полисов? Да, является. Соответственно, в противном случае у страховой компании есть полное право отказать Вам в продаже страховки.

Дальше – хуже

Более того, отказ по практическому применению защиты Вашего права может быть только письменным. Для его получения нужно подать письменное заявление на приобретение полиса ОСАГО.

Но здесь есть важная тонкость – время рассмотрения Вашего заявления по закону составляет целых 30 дней (часть 1 статьи 445 ГК РФ). Это значит, что если Вы обратились за страховкой за день-два-неделю до окончания действующего, то ждать письменный отказ не Ваш вариант, потому что будет период, когда ездить на автомобиле Вы просто не сможете из-за отсутствия страховки.

Таким образом, если до конца действия Вашего текущего полиса ОСАГО не менее 30 дней, то при навязывании "допов" оптимальный вариант для Вас – подать заявление письменно (и взять копию заявления со штампом о принятии под видеозапись), которое страховая уполномочена рассматривать 30 дней и после этого дать мотивированный отказ или заключить договор страхования.

Если же страховая отказывает Вам незаконно прямо "по беспределу" – под видеозапись или письменно, то ниже у нас есть инструкция о том, как привлечь её на крупный штраф за это.

Страховая не имеет права навязывать "допы"

Всё очень просто! Так как страховая компания – это организация или ИП (агент или брокер по продаже полисов), Вы – физическое лицо, которое собирается за деньги купить услугу страхования, то между Вами действуют потребительские отношения и, соответственно, действует закон о защите потребителей.

А, согласно части 2 статьи 16 Закона о защите прав потребителей, запрещено обуславливать приобретение одних услуг дополнительными услугами – то есть приобретение страховки ОСАГО какими бы то ни было иными страховками, банковскими услугами и любыми другими продуктами.

Можно ли отказаться от дополнительной страховки и как?

Итак, мы подобрались к самому главному – Центробанк в нашем случае дал лучшую возможность избежать навязывания дополнительных страховок при покупке ОСАГО в виде возможности отказаться от первых с минимальным ущербом для себя (кроме как дать попользоваться собственными денежными средствами).

Речь идёт о так называемом периоде охлаждения. Период охлаждения – это возможность потребителя передумать и отказаться от любой добровольной страховки в течение 14 дней после её покупки.

Такое право для Вас содержится указании Банка России от №3854-У о требованиях при заключении услуг страхования. Согласно самому первому пункту данного указания:

1. При осуществлении добровольного страхования страховщик обязан предусмотреть условие о возврате страхователю уплаченной страховой премии в случае отказа страхователя от договора добровольного страхования в течение 14 календарных дней со дня его заключения при отсутствии в данном периоде событий, имеющих признаки страхового случая.

До 2018 года этот срок был меньше – 5 дней, но затем Центробанк внёс изменения в период охлаждения.

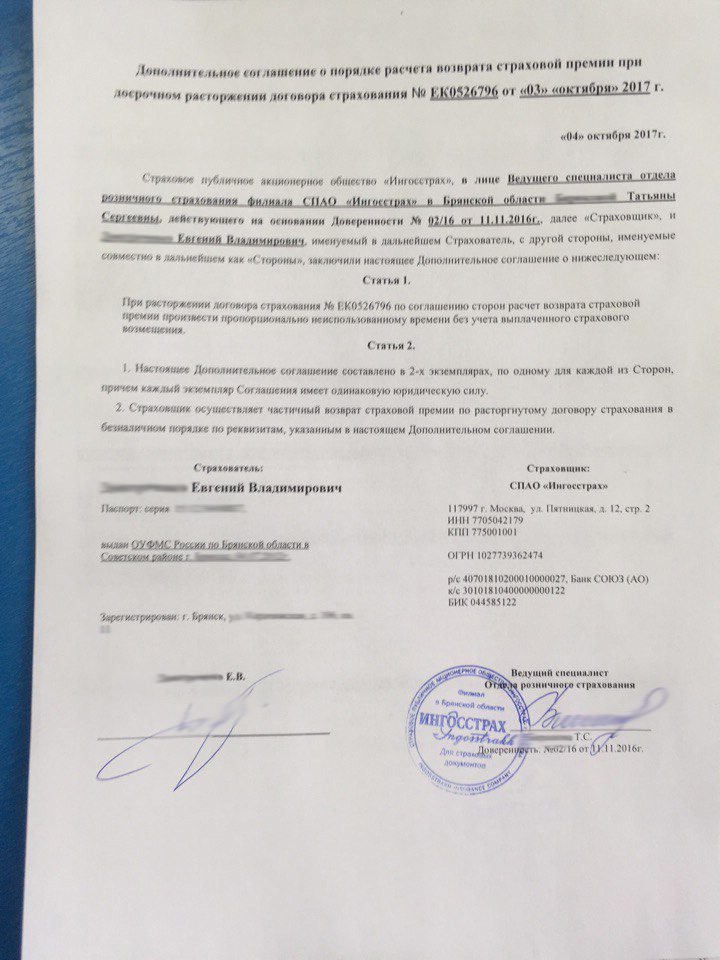

Как видим, можно отказаться и вернуть все дополнительные страховки в течение 14 дней после их покупки. Хотя, для этого всё же придётся сначала их приобрести вместе со страховкой ОСАГО. При этом, согласно пункту 5 этого же указания, страховая компания обязана вернуть деньги в полном объёме. Но пункт 6 тут же говорит о том, что сумма возврата при этом рассчитывается пропорционально сроку действия допстраховки. Впрочем, начало её действия не обязательно приходится на следующий день после покупки.

Есть очень редкие исключения, когда вернуть навязанные "допы" нельзя:

- если Вы иностранный гражданин и находитесь в России в трудовых целях, а Вам навязали медицинскую допстраховку,

- если за это время по дополнительной страховке был страховой случай и Вы уже обратились за возмещением вреда,

- если данный "доп" является обязательным для Вас (предусмотрен законом) при осуществлении Вами профессиональной деятельности,

- если Вам продали международное ОСАГО.

Инструкция по возврату

- В первую очередь Вам придётся купить страховку ОСАГО вместе со всеми навязанным дополнительными страховками – увы, но этого не избежать в нашем случае.

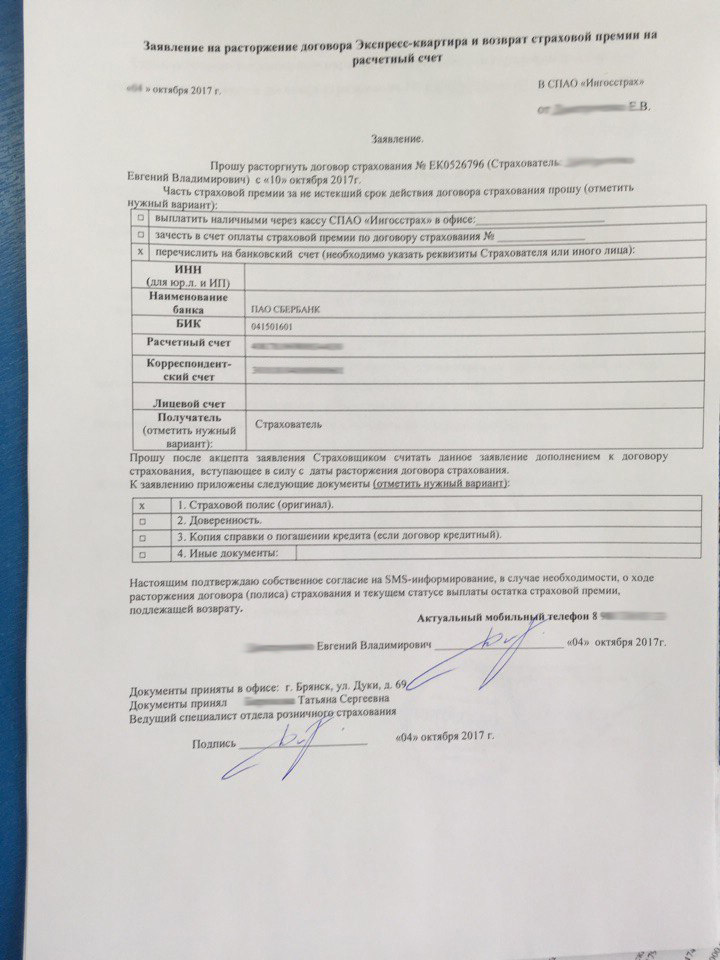

- Далее обязательно в течение 14 дней Вам нужно подать заявление в свободной форме на отказ от дополнительной страховки с требованием возврата денежных средств в наличной или безналичной форме. В последнем случае нужно указать реквизиты Вашего счёта для зачисления.

- Страховщик в течение 10 рабочих дней (п.8 Указания) обязан перечислить деньги Вам на счёт или вернуть наличными по Вашему выбору.

Можно ли привлечь страховую к штрафу за навязывание?

Да. И штраф для неё составит целых 50 тысяч рублей. Привлечь к ответственности можно не только при покупке полиса ОСАГО непосредственно в офисе страховой компании, но и у агентов или брокеров.

Речь идёт о специально созданной статье для этого 15.34.1 КоАП. Она предусматривает:

- штраф на должностных лиц 20-50 тысяч рублей за отказ продать полис или навязывание "допов" при покупке ОСАГО,

- штраф на организацию 100-300 тысяч рублей за такие же действия.

При этом, должностными лицами признаются агенты и брокеры, в том числе если они работают как физлица – не ИП и не ООО, а организациями – непосредственно офисы и филиалы страховых компаний.

Но важно иметь доказательства данного нарушения. Лучшее из них – видеозапись, где виден и слышен отказ сотрудника продать полис ОСАГО без приобретения дополнительной страховки здоровья/медицинской, недвижимости, имущества или от несчастных случаев.

Далее эту видеозапись необходимо приложить к заявлению в прокуратуру и подать по месту нахождения офиса страховой компании.

Более 20 лет назад появился Закон об ОСАГО, а вместе с ним и обязательное страхование гражданской ответственности владельцев транспортных средств. Но ОСАГО не работает только в одну сторону – в сторону водителей. Оно также накладывает обязательства и на страховые компании, которые обязаны оформлять полисы ОСАГО. Сталкиваясь с проблемами выдачи полисов или отказами страховых, водители не знают, что им делать и законно ли им отказали. В статье мы постараемся развёрнуто ответить на данные вопросы и расскажем, законен ли отказ страховщика в оформлении ОСАГО, а также подскажем как действовать, чтобы приобрести полис вопреки несогласию страховой.

Какие причины отказа в оформлении страховки ОСАГО в 2022 году?

В этом разделе мы расскажем о причинах отказа с которыми сталкивались на практике, но это не значит, что перечень будет исчерпан. Если вы столкнулись с отказом в оформлении полиса по какой-то иной причине, то напишите в комментариях, это будет полезно и нам, и нашим читателям.

На практике 2022 года причина отказа продать ОСАГО может быть совершенно любая, а связано это с тем, что он, как правило, дается устно и придумать можно всё что угодно. Это зависит от цели, которую преследует страховщик.

Давайте рассмотрим наиболее распространённые причины.

Слишком старая машина

Владельцы стареньких автомобилей, особенно, иностранного производства, могут сталкиваться с отказом в страховании. Сотрудники могут сообщить, что не страхуют такие старые машины. А в качестве аргумента приводится довод, что если она в ДТП попадёт, запчастей на неё уже не производят, как её ремонтировать и тому подобное. Но даже если запчасти есть, то на вашу старую машину придётся ставить новые запчасти.

Вы же и сами понимаете, что это не выгодно. И всё в этом духе.

В зависимости от настойчивости клиента причины могут меняться прямо на ходу.

Автомобиль такси

Нежелание страховать машины такси не очень понятно, ведь страховка на такую машину стоит в 1.5-2 раза дороже, чем обычно. Однако, зачастую водители такси в 2022 году сталкиваются с отказом в оформлении полисов автогражданки.

Возможно, отказы страховщика связаны с частыми страховыми случаями, ведь машины такси проезжают намного больше среднестатистической, а, значит, и риск попасть в ДТП выше.

Мотоциклы

Со страхованием мотоциклов тоже беда. Но в данном случае, в отказе страховать ваш мотоцикл, скорее всего, именно экономическая составляющая, ведь полис ОСАГО на мото стоит недорого, а выплаты по ним большие.

Мотоциклы хрупкие и дорогие, да и бьются они в сезон очень часто.

Грузовой автомобиль и Газель

С чем это связано, до конца не известно. Может со стоимостью таких полисов (они дешевле, чем на легковую машину). Может, в связи с причинением грузовым авто большего ущерба в случае ДТП. Но на практике в оформлении таких ТС страховые часто отказывают.

Праворульные автомобили

В последнее время застраховать праворульный автомобиль практически невозможно. Страховые как могут затягивают данный процесс, а владельцы недорогих японцев вынуждены искать выход, либо передвигаться без полиса ОСАГО.

Очень часто озвучивается причина, что праворульные машины страхуют только в главном офисе, а офис этот, как вы понимаете, может быть в нескольких сотнях километров. И если в предыдущих случаях после отказа могли навязать дополнительно какую-нибудь страховку, то в ситуации с японскими праворульками отказ категоричный.

Всё дело в том, что водители праворульных автомобилей чаще попадают в ДТП, причём не по своей вине. К нарушителю ПДД страховщик никаких санкций применить не может, а чинить японскую машину очень дорого, да и запчасти ждать из Японии долго. В общем, данная категория транспортных средств крайне убыточна для страховых, отсюда и отказы в страховании.

Черный список страховщика

Имеет ли право страховщик отказать в заключении договора ОСАГО по закону?

От фактической ситуации на рынке страхования перейдём в юридическую плоскость и дадим ответ, основываясь на законе.

Правила страхования, которые являются неотъемлемой частью законодательства по ОСАГО, содержат норму, прямо запрещающую отказывать на заявление о покупке полиса.

Пункт 1.5 Правил страхования гласит:

Страховщик не вправе отказать в заключении договора обязательного страхования владельцу транспортного средства, обратившемуся с заявлением о заключении договора обязательного страхования.

При этом, водитель или собственник транспортного средства может выбрать любого страховщика, у которого есть лицензия Центробанка на осуществление данного вида страхования.

И что тогда делать?

Установленная обязанность по заключению полисов ОСАГО не мешает страховым нарушать эту обязанность, манипулируя практическим правоприменением законодательства. Как в общем-то и в ситуации с выплатами, когда незаконно в них отказывают.

Что можно сделать для оформления полиса?

При этом, стоит напомнить, что агенты и брокеры приравниваются к должностным лицам, если вы оформляете полис не в офисе.

Но, если ваше ОСАГО явно проблемное, то мы рекомендуем обращаться именно в офис страховщика, там вы сможете пообщаться с руководством, если сотрудник всё же откажет в оформлении.

Рабочий способ оформить полис при отказе страховой

Выше мы уже говорили, что отказ страховой оформить полис ОСАГО почти всегда звучит только устно. То есть сотрудник понимает, что ему в данный момент вы ничего сделать не можете, и он пользуется тем, что его прикрывает начальство. И выполняет их указания.

Чтобы этого избежать, нужно обращаться к страховщику письменно. И делать это нужно правильно.

То есть либо приехать в офис страховой компании и подать в приёмную под отметку о принятии (она ставится на вашей копии заявления). Должны быть указаны:

- ФИО и должность лица, принявшего заявление,

- дата принятия,

- а также печать организации.

Отправлять письмо нужно по официальному адресу центрального офиса или филиала страховщика. Узнать их можно из выписки ЕГРЮЛ. Там нужно указать реквизиты страховщика и найти выписку по нему (реквизиты обязательно будут в вашем старом полисе или же на сайте страховой компании).

Заявление заполняется по установленной ЦБ РФ форме. Ниже для вашего удобства мы представили форму и образцы такого заявления и документов к нему.

Но есть сложности!

Ваш автомобиль может не быть в идеальном виде, и, чтобы страховщик в дальнейшем не исключил из страхового возмещения поврежденные детали, лучше машину не показывать. Сделать это можно, указав страховщику место для осмотра ТС такое, куда явно никто сейчас не поедет. Например, она стоит у вас около дома или на даче, или еще где-то.

Дело в том, что осмотр не проводится, если вы со страховщиком не договорились о месте такого осмотра. Не хочет осматривать машину у вас на даче, значит, осмотра не будет.

Можно ли заставить страховую оформить страховку в офисе?

Один из приёмов страховых компаний, как не оформлять полисы ОСАГО, мы рассмотрели чуть выше. Речь про осмотр машины. Как с этим бороться, тоже понятно.

В этом письме Банк России (регулятор рынка ОСАГО в России) указывает, что если страхователь лично обратился к страховщику и предоставил все необходимые документы для заключения договора ОСАГО, то страховщик должен заключить договор в день обращения.

В письме также есть ссылка на ответственность страховщика за неправомерный отказ в оформлении полиса ОСАГО, о которой мы написали выше. Штрафы есть на должностное лицо и юридическое лицо. Об этом стоит напомнить в офисе компании.

Рекомендации

Согласно закону каждый автовладелец обязан приобрести полис ОСАГО.

Отсутствие у владельца ТС полиса автогражданской ответственности влечет за собой штрафные санкции.

В последние годы страховые компании начали продавать гражданам полисы ОСАГО, нагружая их дополнительными страховками жизни и здоровья, страхования жилища, финансовых рисков и т.п.

В результате автовладельцу не предоставляется возможность отказаться от дополнительной услуги, и он вынужден переплачивать от 500 до 3000 рублей за навязанный страховой полис.

Как и зачем навязывают дополнительную страховку к ОСАГО?

- Страхование жизни и здоровья пассажиров транспортного средства – одна из самых дорогих услуг, которая в редких случаях может себя оправдать.

- Страхование движимого и недвижимого имущества – тут, в качестве аргументов, приводятся всевозможные риски от кражи до землетрясения.

Помимо дополнительных страховых продуктов агент может предложить дополнительные услуги, которые по сути своей являются фикцией или уже включены в договор обязательного страхования автогражданской ответственности:

- Компания-страховщик оплачивает эвакуатор – когда возникает необходимость, застрахованное лицо обращается только в свою страховую компанию. – фактически не всегда представляется возможным;

- Предоставление бесплатного автоюриста – на деле такие юристы не оправдывают себя.

Некоторые из предлагаемых дополнительных услуг могут быть полезны для автовладельца, но они не могут быть навязаны принудительно к ОСАГО.

У страховых компаний в арсенале есть множество отговорок к отказу возмущенным клиентам, ввиду невыгодности обычного заполнения документа и продажи дополнительной нагрузки к полису ОСАГО кому-то другому:

- Отсутствие бланков ОСАГО – чаще всего это не так. Для гражданина, согласившегося купить дополнительную страховку, бланки обычно находятся.

- Сбой компьютера или программного обеспечения – агент утверждает, что программа работает только на оформление пакета услуг. При этом сложно будет обвинить менеджера в обмане, так как клиент не имеет права требовать отчет о техническом состоянии компьютеров и программного обеспечения компании-страховщика.

- Требование техосмотра автомобиля – страховая компания имеет право провести собственный техосмотр транспортного средства, при этом ожидание в очереди может длиться до 30 дней.

- Ссылки на несуществующие нормативные акты, предписывающие обязательное дополнительное страхование, что является прямым обманом потребителя.

Все эти причины являются выдуманными и направлены они лишь на увеличение прибыли компании. Страховые фирмы с самого начала введения автогражданки начали наперебой жаловаться на убыточность данного вида страхования. Даже повышение Центробанком тарифов не умерило аппетиты страховщиков. Менеджеры и страховые агенты зачастую вынуждены навязывать дополнительные услуги своим клиентам. Так процент за проданный полис ОСАГО может равняться 0%, в то время как дополнительное страхование премируется 10% и более.

На самом деле рентабельность автострахования достаточно высока.

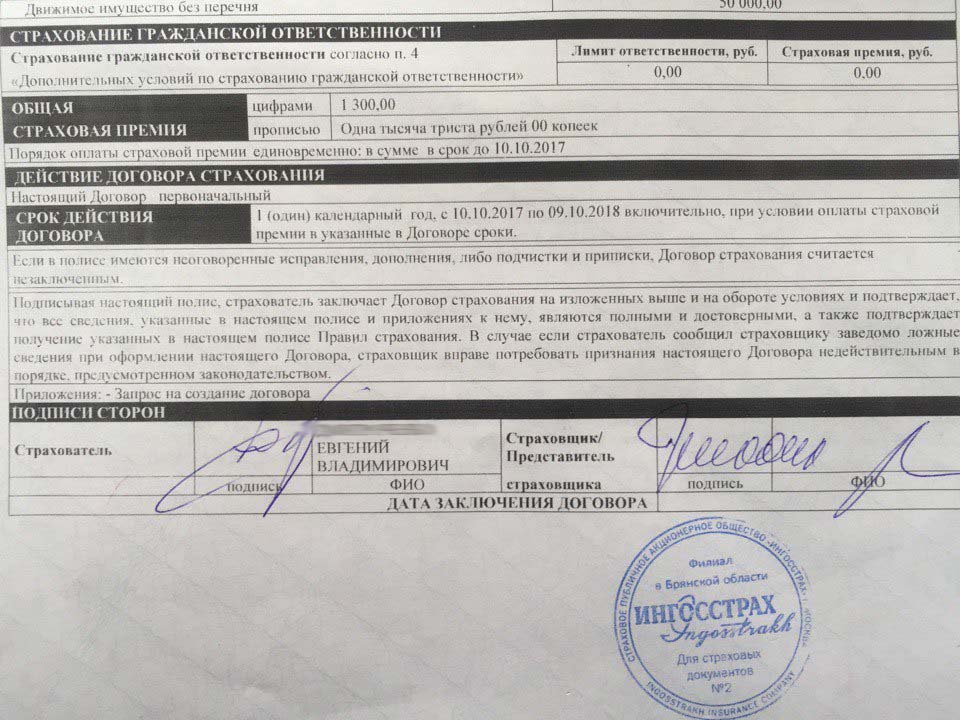

Пример квитанции дополнительного страхования квартиры:

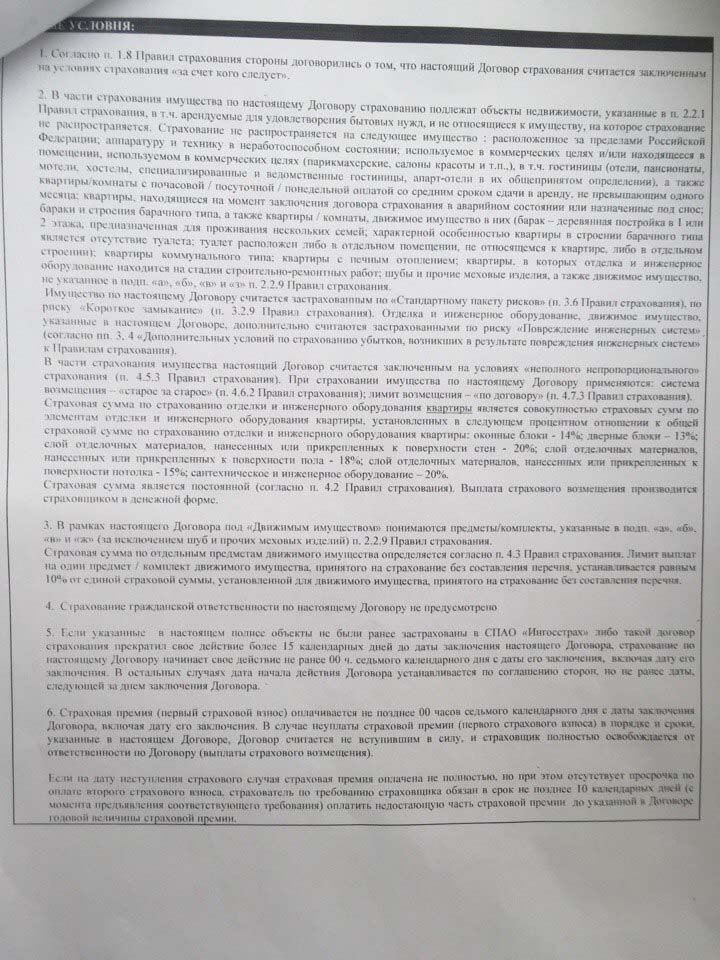

Пример условий дополнительного страхования квартиры:

Что делать если навязывают?

Когда возникла необходимость в покупке полиса ОСАГО, для начала надо поискать компанию, которая продаст документ без дополнительных услуг. Не все страховщики навязывают ненужные продукты.

До похода в страховую компанию полезным будет рассчитать стоимость страховки на онлайн-калькуляторе.

Существует несколько способов отказаться от навязывания ненужных услуг:

- Для начала просто сообщите агенту о своем нежелании покупать предлагаемые помимо ОСАГО продукты.

- Напомнить менеджеру о законодательных актах, которые защищают автовладельца в подобной ситуации:

-

— ни одна СК не имеет права отказать страхователю в предоставлении услуги обязательного страхования, если последний обратился с соблюдением всех норм и имеет необходимые документы.

- Закон о защите прав потребителя запрещает ставить непременным условием для покупки одной услуги, приобретение других услуг.

- Гражданский кодекс РФ обязывает страховые компании заключать договор обязательного страхования, если предоставлены все необходимые документы и нет объективных препятствий для получения гражданином такого договора.

- КоАП РФ устанавливает ответственность за навязывание дополнительных услуг и необоснованный отказ в выдаче страхового полиса.

- Попросить оформить отказ от предоставления услуги в письменном виде.

- Записать разговор с менеджером на диктофон или снять видео на телефон, но надо понимать, что тайная съемка в такой ситуации будет считаться неправомерной и доказательством послужить не сможет.

Скорее всего, страховой агент все равно будет настаивать на продаже полиса с дополнительной услугой. В таком случае можно согласиться на такие условия и сразу после приобретения пакета страховых услуг написать заявление на отказ от навязанной услуги и возврат денежных средств.

Заявление надо написать в двух экземплярах, в доказательство того, что дополнительный полис был приобретен вынужденно, можно приложить аудио или видео фиксацию разговора с агентом. Кроме заявления понадобится:

- ксерокопия паспорта;

- ксерокопия ПТС и СТС;

- копия и оригинал водительского удостоверения;

- ксерокопия диагностической карты (техосмотра).

Не лишним будет упомянуть, что в случае отказа от возврата денег, данное заявление будет передано в суд. Если все вышеперечисленные действия не возымели желаемого результата, надо настоятельно попросить у руководства страховой компании письменный отказ в возврате денежных средств, с соответствующей пометкой на бланке.

Следующим шагом будет направление всех полученных документов в Центробанк, Роспотребнадзор, РСА, суд, указав номера приобретенных полисов.

Можно ли отказаться от навязанной страховки?

Отказаться от навязанной страховки можно. Для этого нужно заблаговременно написать заявление в страховую компанию с просьбой оформить полис ОСАГО без дополнительных нагрузок. Руководство компании обязано рассмотреть данное обращение. Ответить отказом страховщик не имеет права. Однако период, в течение которого будет принято положительное решение, может затянуться до 30 дней.

Другим вариантом может стать самостоятельный поиск добросовестной компании, которая продаст полис ОСАГО без дополнительных услуг.

Можно отказаться от дополнительного договора страхования даже в том случае, когда сделка со страховым агентом уже совершена и навязанная услуга оплачена.

С 1 января 2018 года вступило в силу указание Банка России, в котором прописаны условия возврата средств гражданам, затраченных на добровольное страхование. Это значит, что в течение 14 дней (период охлаждения) гражданин имеет право отказаться от ненужного договора и потребовать возврат денежных средств. В этом случае страховая компания должна полностью вернуть деньги клиенту.

Исключением становится ситуация, когда за время периода охлаждения произошел страховой случай.

Часто страховые компании прибегают к различным уловкам при продаже дополнительных услуг. Так, например:

В таких случаях получить выплаты по страховке практически не возможно, так как выданный бланк не является договором страхования или составлен неправильно.

Необходимые документы для возврата

Для оформления возврата денежных средств потребуется собрать пакет документов:

- заявление в двух экземплярах;

- ксерокопия паспорта(1 страница и прописка);

- копия ОСАГО и ПТС с указанием собственника;

- копия договора страхования жизни (навязанной страховки);

- реквизиты счета (в случае, если оплата была произведена по-безналичному расчету).

Список необходимых документов для возврата навязанной страховки к ОСАГО может разниться в зависимости от фирмы страховщика. За бланком заявления лучше обратиться в компанию, выдавшую страховой полис. На экземпляре заявителя необходима соответствующая отметка о регистрации (входящий номер).

Как вернуть деньги за навязанную страховку при ОСАГО?

Для возврата потраченных средств, необходимо следовать пошаговой инструкции:

- взять в своей страховой компании соответствующий бланк для подачи заявления;

- написать заявление с указанием номера полиса ОСАГО, вида и номера навязанного страхового полиса;

- приложить к заявлению пакет необходимых документов (описано выше), можно добавить аудио или видео подтверждение того, что дополнительная страховка была навязана;

- отнести заявление в офис своей страховой компании;

- настоять на регистрации заявления, как входящего документа;

- один бланк заявления остается у заявителя;

- получить соответствующую отметку на своем экземпляре заявления.

Подавать заявление о возврате денежных средств необходимо в течение 14 дней с момента приобретения полиса. В противном случае сумма возмещения может быть изменена в меньшую сторону.

Пример заявления на возврат навязанной страховки при ОСАГО:

Когда деньги возвращаются на счет?

Чаще всего после получения заявления от клиента, страховая компания принимает положительное решение о возврате денег за навязанный страховой полис. Средства возвращаются на указанный счет в течение 10 дней.

Всю ли сумму вернут?

- Если страховка не вступила в действие, то страховщик обязан вернуть всю сумму страхового взноса.

- Если же в период охлаждения наступил страховой случай – деньги по возврату страховки возвращены не будут.

- Если желание клиента вернуть ненужный страховой период по истечении пяти дней, то страховая компания имеет право выплатить оставшуюся страховую премию, за вычетом того срока, когда страховка вступила в действие.

Ответственность страхового агента за навязанную страховку

Страховой агент или менеджер, работающий непосредственно в офисе страховой компании является обычным наемным сотрудником. Он действует согласно установленным в компании правилам и распоряжениям начальства.

Таким образом, продавать ненужные услуги клиентам или нет, рядовой агент решать не может. Поэтому вся ответственность ложится на компанию в лице ее руководителя. От количества проданных страховых продуктов может зависеть только размер оплаты труда менеджера или премиальные выплаты, предусмотренные для сотрудников компании. В свою очередь сама компания, в случае обращения недовольного клиента в суд или другие регулирующие ее деятельность инстанции, может понести штрафные санкции от 50000 рублей и выше.

Действия в случае отказа

В обращении необходимо подробно описать все этапы общения со страховой компанией, приложить все имеющиеся доказательства обмана со стороны страховщика, копии заявлений об отказе от ненужной страховки, копию письменного отказа компании в выплате денежных средств (если таковая имеется).

Не лишним будет еще раз сообщить недобросовестному страховщику о подаче таких заявлений. Возможно, проблему можно будет решить в досудебном порядке.

Обращение в суд

Требование возврата денег через суд может стать очень сложным и долгим процессом. Необходимо предоставить аудио или видео подтверждения недобросовестности страховщика. Помимо этого суду придется объяснить, каким образом клиента заставляли подписывать неудобный договор.

Судебная практика показывает, что такие дела растягиваются на длительное время и не всегда решаются в пользу обманутого клиента.

Возможные последствия судопроизводства

Сумма возмещения за навязанную страховку к ОСАГО, как правило, не велика (в среднем 500-3000 рублей). Судебные издержки могут в несколько раз превысить полученные, в результате судебного разбирательства, средства. Следует прибавить к этому значительное количество потраченного времени и сил.

Нюансы.

Как уже говорилось ранее, не всегда дополнительная страховка является бесполезной. Например, страхование жизни и здоровья возлагает материальную ответственность на страховую компанию в том случае, когда водитель через какое-то время после оформления ДТП вынужден возобновить лечение.

Для того что бы обезопасить себя от навязывания услуг, прежде чем отправляться в страховую компанию будет полезно:

- Ознакомиться с законами и законодательными актами, регулирующими продажу страховых продуктов (закон о защите прав потребителя, закон об ОСАГО, КоАП РФ).

- Просмотреть отзывы о компаниях, продающих полисы ОСАГО (наверняка найдутся добросовестные продавцы);

- По возможности, взять с собой одного или, лучше, двух свидетелей.

- Не вступать в открытый конфликт с сотрудниками офиса страховой компании (они всего — лишь исполнители);

- Спокойно покупать предложенный пакет услуг и сразу же писать отказ от навязанной страховки.

- Не пренебрегать временем периода охлаждения.

В последнее время появилась возможность покупки электронного полиса ОСАГО через РСА. В этом случае полис обходится несколько дешевле и никаких допов покупать не приходится.

ОСАГО является обязательным для всех водителей. Пользование автомобилем без полиса запрещено. За это накладывается штраф. Но в некоторых ситуациях, уже оформленная страховка, становится ненужной, вследствие этого можно вернуть часть потраченных на нее деньги обратно.

- Когда можно досрочно расторгнуть договор ОСАГО?

- Как рассчитать сумму возврата при досрочном расторжении ОСАГО?

- В каких случаях не возвращают деньги при досрочном расторжении ОСАГО?

- Сроки возврата денег при досрочном расторжении ОСАГО

- Документы необходимые для досрочного расторжения ОСАГО

Когда можно досрочно расторгнуть договор ОСАГО?

Причины для завершения действия автостраховки:

- смерть собственника машины;

- авто не подлежит ремонту после ДТП;

- прекращение деятельности организации;

- продажа транспортного средства.

В случае непредвиденной кончины собственника автомобиля, расторгнуть договор могут лица, которые имеют доверенность на машину либо наследники умершего. Потребуется предоставить чек об оплате, ОСАГО и ксерокопию свидетельства о кончине хозяина авто. После этого действие автостраховки прекращается автоматически.

Когда авто было полностью уничтожено, то есть уже не подлежит восстановлению, сотрудничество меж страховщиком и компанией также приостанавливается. Помимо этого, одной из причин разрыва соглашения может быть государственная программа утилизации автотранспорта. В таких вариантах потребуется предоставить полис, чек об оплате и акт об утилизации.

Когда у фирмы отозвали лицензию, это также способно быть поводом для аннулирования сотрудничества. Но вернуть деньги при таком варианте будет практически невозможно.

Как рассчитать сумму возврата при досрочном расторжении ОСАГО?

Закон гласит, что при преждевременном прекращении соглашения, в случаях, которые предусмотрены правилами автострахования, страховщик возвращает застрахованному часть денег в размере дали, предназначенной для страховых выплат и приходящейся на оставшейся срок действия документа или не прошедший период сезонного использования авто.

То есть возвращается лишь часть средств, которые предназначены для выплат. Эта сумма соразмерна оставшемуся сроку действия соглашения.

Согласно требованиям, установленным банком РФ, для обеспечения возмещений по страховке предназначено лишь 77 % от ее стоимости. А 23 % определены для иных целей, и вернуть их не получится в любом случае.

Чтобы рассчитать оставшуюся сумму, прежде всего, потребуется определиться с датой преждевременного завершения действия полиса:

- В случае смерти владельца – это день его кончины.

- Если произошла ликвидация компании - дата ликвидации.

- При полной конструктивной поломке машины – день ДТП, когда пострадал автомобиль.

- В случае отзыва лицензии компании - дата получения фирмой заявления.

- При продаже транспорта – день получения страховщиком заявления.

После того, как определили дату завершения договора, можно вычислить, сколько дней осталось действовать акту и какую сумму можно забрать. Например, если страховка еще будет работать в течение девяноста суток, при этом она была заключена на год, то можно вернуть 24, 6% (90:365≈24,6%) от первоначальной стоимости. Но так как 23% также не возвращаются, то в итоге можно получить только 18% (24,6%×0,77≈18,9%).

Когда соглашение было заключено не на целый год, то и платеж будет вычисляться немного иначе. Например, когда еще остались сто дней, а документ был заключен только на четыре месяца (например, с мая по август), то финансы, подлежащие возврат, будут вычисляться так: 100 / (31 + 30 + 31 + 31) = 81,3 %. А учитывая невозвращаемые 23%, заключительная выплата будет 62,6%.

В каких случаях не возвращают деньги при досрочном расторжении ОСАГО?

Вернуть (частично) сумму при преждевременном расторжении страховки можно в большинстве прецедентов. Но есть варианты, когда финансы забрать не удастся.

Возвратить средства не получится в таких ситуациях:

- Когда владелец транспорта предоставил неправдивую информацию о себе и авто. Не редко водители удаются к таким махинациям, чтобы понизить стоимость страховки. Если компания выявляет факт недобросовестного сотрудничества, она преждевременно расторгает договор без права возврата средств.

- Когда оплата обязательного страхования происходит в рассрочку, и очередной взнос не был произведен.

- Когда владелец хочет аннулировать страховку по причине того, что он не планирует использовать машину длительное время. В этом варианте разорвать соглашение преждевременно можно, но забрать деньги вряд ли получится.

- Когда компания-страховщик обанкротилась. Так как фирма считается неплатежеспособной, забрать оставшуюся сумму не представляется возможным.

Сроки возврата денег при досрочном расторжении ОСАГО

Владелец авто, представитель собственника либо его наследник может получить не использованную сумму в течение 14 суток после подачи заявления о преждевременном разрыве страхового акта.

Но на практике организации редко придерживаются установленных сроков. Поэтому следует знать, когда фирма не вернула деньги вовремя, она обязана выплатить неустойку размером в 1% за каждый день просрочки. Но этот платеж не может превышать стоимость полиса.

Если по прошествии двух недель после документального оформления денег, они не были выплачены, следует обратиться в офис страховой компании. Вполне возможно, что финансы задержалась на уровне бухгалтерии.

В противном случае потребуется взять ксерокопию соглашение, заявление о расторжении и посетить Союз Российских страховщиков. Данное учреждение регулирует работу страховых компаний. Можно попробовать через нее добиться возврата средств.

Документы необходимые для досрочного расторжения ОСАГО

Но обязательно потребуются:

- чек о регулярных платежах;

- обязательное страхование автогражданской ответственности (оригинал);

- документ о продаже машины;

- паспорт.

Читайте также: