Как получить побольше денег по осаго

Добавил пользователь Владимир З. Обновлено: 20.09.2024

За последнее время система обязательного автострахования значительно изменилась. Иными стали размеры выплат по ОСАГО, тарифы и сама система расчета стоимости полиса немного изменилась.

Рассмотрим, как сегодня получить страховку, на какую сумму страхового покрытия может рассчитывать потерпевший в ДТП в случае ущерба здоровью и транспортному средству.

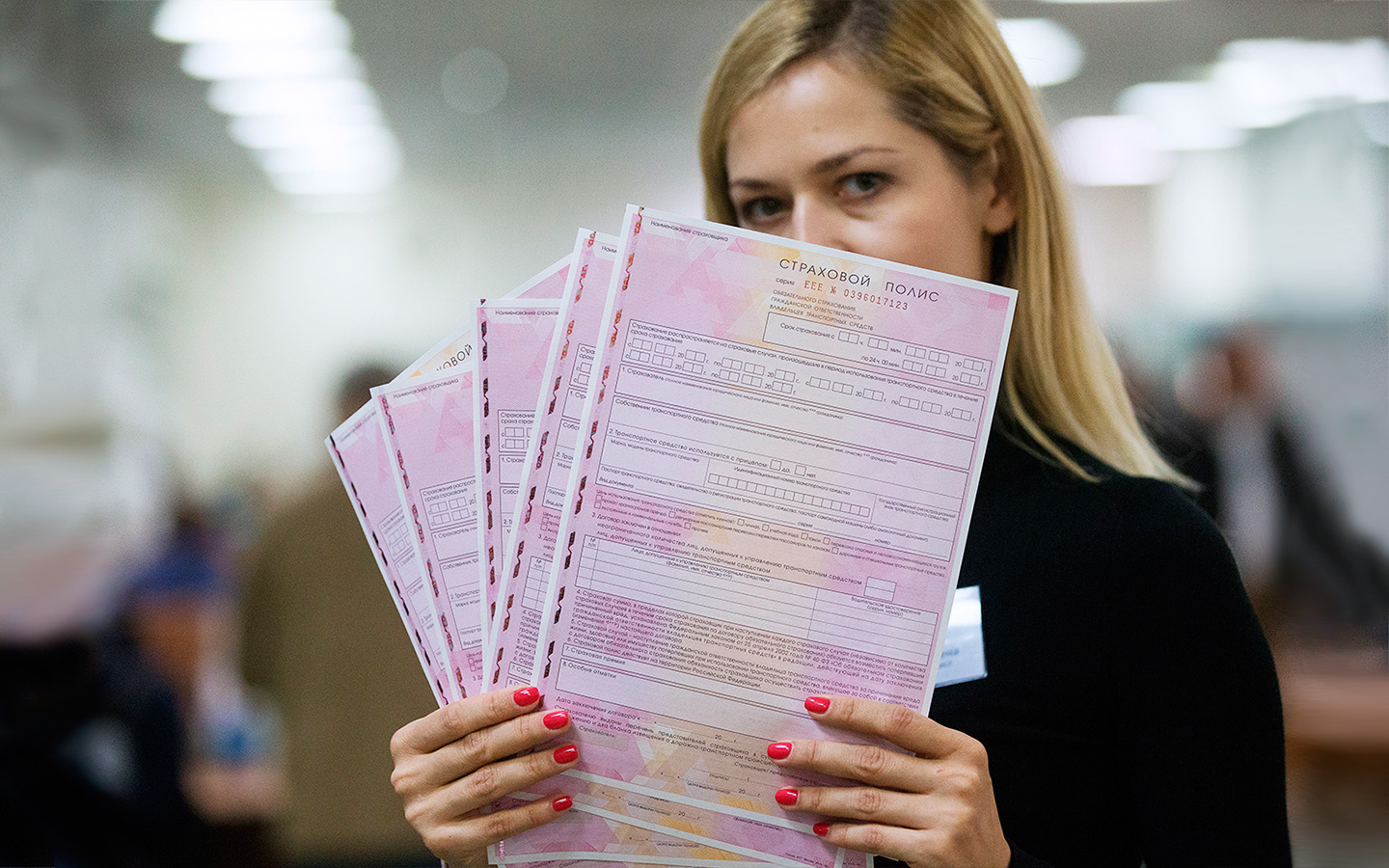

Изменилось не только возмещение по ОСАГО, другими стали и сами бланки полисов. Теперь они защищены QR-кодом, что затрудняет их подделку и дальнейшие мошеннические действия со страховкой. Проверить подлинность документа можно теперь дистанционно.

Цена полиса формируется с учетом следующих обстоятельств:

- региона, где проходит регистрация транспортного средства;

- мощности двигателя автомобиля в л/с;

- количества лиц, включенных в страховку;

- возраста транспортного средства;

- продолжительности водительского стажа лиц, допущенных к управлению автомобилем;

- срока, на который оформляется страховка;

- статуса владельца авто (является ли он физическим или юридическим лицом).

Стоимость полиса изменилась и в связи с новыми правилами расчета коэффициента бонус-малус. Теперь, если водитель за 12 месяцев ни разу не попал в ДТП, он получает скидку при продлении страховки. Напротив, тот, кто часто нарушает правила дорожного движения и становится виновником аварий, заплатит в соответствии с новым тарифом большую сумму за переоформление полиса. Соответственно, водить аккуратно становится гораздо выгоднее для собственного кошелька. Система учета коэффициента бонус-малус призвана стимулировать водителей быть осторожнее на дорогах, не совершать опасных маневров и соблюдать скоростной режим.

Вместе с повышением тарифов увеличились и лимиты компенсации по страховке.

На сегодняшний день действуют следующие нормы оценки ущерба от ДТП для возмещения по полису автострахования:

- срок подачи заявления о страховом случае составляет 5 рабочих дней;

- период действия полиса должен быть не меньше одного года;

- срок подачи заявления с претензией в адрес страховщика (в том случае, если нарушаются сроки или вас не устроила сумма компенсации) — десять дней. Вместе с заявлением, в котором изложена суть ваших требований, следует подать также отчет независимой экспертизы;

- выплату страхового покрытия могут заменить денежные поступления в счет оплаты ремонта транспортного средства (в том числе напрямую в мастерскую, которая будет заниматься восстановительными работами, минуя владельца авто);

- максимальная выплата зависит от того, пострадало ли в результате ДТП имущество потерпевшего, получили ли травмы участники аварии (и их тяжести);

- в случае оформления аварии по европротоколу возмещение составит 100 тысяч рублей;

- срок выплаты по ОСАГО составляет 20 календарных дней (за исключением праздников). В течение этого времени должен быть оценен ущерб, нанесенный транспортному средству в ходе ДТП.

До возмещения ущерба по страховке не следует ремонтировать автомобиль. Но если провести независимую экспертизу, по результатам которой будет оценен ущерб, вы можете передать машину в ремонт еще до того, как средства перечислит страховая компания.

Лимиты выплат по автогражданке

Лимитом ответственности по автострахованию называется максимальная выплата по договору, которая выплачивается потерпевшему в результате ДТП. Виновник аварии не получает никакой компенсации.

Возмещение по страховке зависит от суммы, которая требуется пострадавшему в ДТП для покрытия полученного ущерба, и ограничивается законодательно.

Лимит на 2022 г. составляет:

- 400 тысяч рублей, если в ДТП пострадало имущество;

- 500 тысяч рублей, если травмы получили участники аварии (в зависимости от степени ущерба здоровью, в том числе инвалидности потерпевшего);

- 100 тысяч рублей, если ДТП оформляется по европротоколу (без привлечения сотрудников Госавтоинспекции).

Получить максимальную выплату можно в том случае, если понесенный в результате аварии ущерб превышает или равен лимиту ответственности.

Чтобы средства были перечислены страховой компанией, нужно своевременно продлевать действие полиса и оформить ДТП в соответствии со всеми законодательными требованиями. Если авария была незначительной (участников не более двух, нанесен только ущерб имуществу), выгоднее зафиксировать ее с использованием европротокола.

Что влияет на размер выплаты в 2022 году

Рассмотрим подробнее, как рассчитывается стоимость выплаты по страховке в 2022 и что влияет на объем возмещения.

Величина страхового покрытия зависит от следующих обстоятельств:

- нанесен ли ущерб жизни и здоровью потерпевшего или пострадало только его имущество (в том числе и варианты комплексного урона);

- степень повреждений. Учитывается, как сильно пострадал автомобиль. Здесь возможны два варианта: транспортное средство можно отремонтировать или оно не подлежит восстановлению;

- перечень повреждений. Он должен полностью соответствовать тем дефектам, которые перечислены в справках ГИБДД. В противном случае по формально отсутствующим повреждениям страховая компания не произведет возмещения. Чтобы этого не случилось, следует самостоятельно пойти в ГИБДД и вписать необходимые соответствующие дефекты, после чего отнести документ в СК;

- производилась ли эвакуация транспортного средства, требуется ли оплата амортизации автомобиля;

- износ автомобиля с учетом срока эксплуатации и деталей, которые требуется заменить;

- мощность двигателя транспортного средства;

- место происшествия и дополнительные обстоятельства аварии;

- срок действия страхового полиса;

- внешний вид автомобиля, его техническое состояние и рыночная стоимость до момента аварии.

В каком случае страховщик может отказать в компенсации

Есть обстоятельства, которые могут препятствовать получению компенсации по страховке. Перечислим их:

- в салоне или багажнике транспортного средства находились вещества, опасные для людей и окружающей среды;

- у лица, находившегося за рулем, не было водительских прав;

- не был определен виновник аварии;

- полис недействителен (истек его срок, или документ оказался поддельным).

Разумеется, каждая страховая компания стремится не терять своих средств, поэтому бытует мнение, что получить средства в полном объеме не получится. Отчасти этому мифу способствуют оценщики и юридические компании. Но не стоит забывать, что сами они, убеждая клиента в необходимости их услуг, также заботятся о своем заработке. Поэтому не стоит принимать поспешных решений. Как показывает практика, в 80% случаев получить компенсацию в полном объеме и точно в срок (выплата по ОСАГО происходит в течение 10 календарных дней) можно без оплаты услуг юристов.

Возмещение в случае оформления европротокола при ДТП

Важно! По европротоколу выплаты от страховой компании возможны при участии в аварии только двух транспортных средств. В противном случае процедура оформления ДТП будет стандартной. Также в аварии не должно быть травм у водителей и должны отсутствовать потерпевшие (погибшие) третьи лица. Но если раньше оформить аварию по европротоколу можно было только при отсутствии разногласий, то теперь этого не требуется.

Участникам ДТП требуется зафиксировать все обстоятельства происшествия. Они должны быть переданы в автоматизированную информационную систему автострахования гражданской ответственности (необходимо использовать технические средства и ПО, которые предусмотрены законом).

Чтобы корректно оформить европротокол, нужно соблюдать следующие правила:

- использовать шариковую ручку для внесения сведений об аварии;

- при заполнении своей части протокола каждый участник вносит данные самостоятельно;

- обоснованность корректировок должна подтвердить противоположная сторона;

- протокол должен быть подписан как виновником аварии, так и потерпевшим.

Ремонт или денежная компенсация

По закону сегодня можно получить вместо денежной компенсации от страховой компании средства на оплату ремонта. Такая процедура называется натуральной формой возмещения убытка. Сегодня она используется далеко не всеми водителями. Связано это с рядом обстоятельств:

- в ходе ремонта могут использоваться неоригинальные запчасти;

- существует практика ремонта пострадавших деталей вместо их замены новыми;

- выделенных часов на проведение восстановительных работ может быть недостаточно;

- повреждения нередко устраняют не полностью;

- автовладельца может не удовлетворить качество проведенных работ.

Если вас не устраивает размер компенсации в счет оплаты ремонта, нужно обратиться в независимую экспертизу и сформировать претензию к страховой компании. В случае отказа следует решать вопрос через суд.

Страховые компании должны заключать договор с СТО в соответствии с действующим законодательством. Последние, в свою очередь, реализуют конкретный перечень услуг по восстановлению авто. Станции техобслуживания должны отвечать следующим требованиям:

- располагаться на расстоянии в 50 и более км от места аварии и проживания владельца пострадавшего автомобиля;

- срок проведения восстановительных работ не может превышать 30 дней.

Автовладелец имеет право отказаться от услуг СТО, предложенной страховой компанией, и выбрать сервис самостоятельно.

Если ремонт проводится за счет страховой компании, его стоимость определяется следующим образом:

- производится оценка восстановительных работ. Их стоимость зависит не только от характера и степени полученных повреждений, но и от износа транспортного средства;

- владелец выбирает СТО из предложенного списка организаций (если автомобиль на гарантии, работы могут выполнить дилерские центры);

- в течение 30 дней транспортное средство должно быть восстановлено.

Оплату ремонта производит страховая компания.

Денежная компенсация возможна в следующих случаях:

- когда автомобиль не подлежит восстановлению;

- стоимость ремонта более 400 тысяч рублей, а доплачивать из собственных средств автовладелец не намерен;

- восстановительные работы нельзя провести в отведенные сроки (30 календарных дней);

- владелец обратился в РСА, который одобрил просьбу заменить оплату ремонта денежной компенсацией;

- страховая компания и пострадавший в ДТП автовладелец сумели договориться между собой (соглашение должно быть оформлено письменно).

Какие документы необходимо предоставить страховой компании

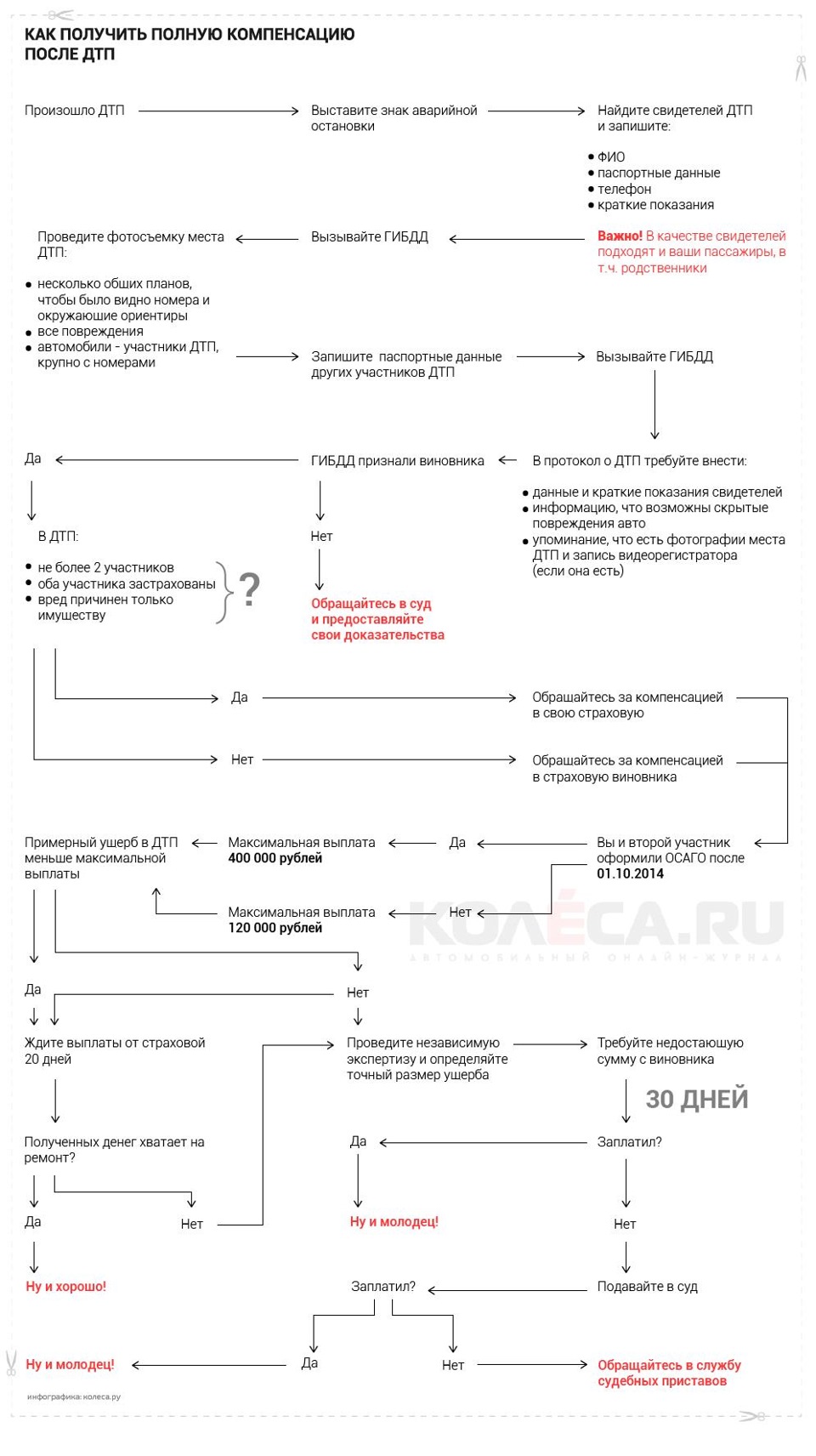

Первое. Убедитесь, что нет пострадавших, и выставьте знак аварийной остановки. ДТП с пострадавшими и возмещение вреда здоровью — отдельная история, где есть свои тонкости.

Второе. Найдите свидетелей и запишите их данные: ФИО, паспортные данные, телефон и желательно краткие их объяснения. Свидетелями могут быть в том числе и ваши пассажиры (и родственники), а также мимопроходящие пешеходы.

Третье. Вызывайте сотрудников ГИБДД. Нет нужного телефона? Набирайте 112.

Четвертое. До прибытия инспекторов сфотографируйте все повреждения вашего автомобиля и запишите их на отдельный листок. Сфотографируйте все участвующие в дорожно-транспортном происшествии автомобили так, чтобы их номерные знаки попали в кадр.

Затем сделайте фото общего плана самого места столкновения с привязкой к местным ориентирам. На этом завершаем ваш мастер-класс фотографа и переходим к следующему этапу.

Пятое и последнее, что вам необходимо сделать до приезда инспекторов. Зафиксируйте данные второго участника ДТП или всех остальных.

И вот вы, наконец, дождались сотрудников ГИБДД. Что делать дальше?

Требовать от инспектора внесения свидетелей в протокол и не только их данные, но и краткие их показания. Затем требуйте, чтобы инспектор в схеме ДТП указал, что возможны скрытые повреждения вашего автомобиля.

В протоколе укажите ваше ходатайство о приобщении фотографий, которые вы принесете в само подразделение ГИБДД. Есть видеозапись момента столкновения? Отлично, вы уже знаете, что делать, — просить инспектора указать их наличие в протоколе. Но видеозапись не отдавайте, а принесите ее на разбор.

Соблюдение всех пунктов этой инструкции очень важно, чтобы впоследствии в суде виновник аварии не смог уйти от ответственности, сославшись на то, что не нарушал ПДД или вообще не он был за рулем, а неизвестно кто.

Общение со страховой

Раньше бы я вам посоветовал, если вы потерпевший и ремонтируетесь по ОСАГО, обратиться исключительно в страховую виновника. Поскольку, если бы вы обратились в свою страховую компанию, то она конечно бы выплатила вам деньги, но только после того, как получит их со страховой компании виновника и не больше 30 тысяч рублей (таковы были правила прямого возмещения убытков в уже недействующем ныне Законе об ОСАГО). И как бы вы ни старались и ни бились, но больше этой суммы вы бы не получили.

Но теперь, ввиду изменения закона об ОСАГО, что вступил в силу 2 августа 2014 года, вы обязаны обращаться только по прямому возмещению убытков в свою страховую. Правда, при соблюдении ряда условий: вред причинен только имуществу, то есть транспортному средству, участвовало в ДТП только два транспортных средства, и последнее, третье — ответственность обоих участников застрахована.

Страховая обязана провести оценку, о чем в последующем подготовить соответствующий отчет и в течение 20 рабочих дней выплатить вам причитающиеся деньги. Разумеется, значительно меньше, чем в реальности нужно потратить на ремонт.

Сколько максимально может заплатить страховая?

Все зависит от даты получения полиса вами и вашим визави. Если вы застрахованы уже после реформы ОСАГО 1 октября 2014 года (максимальная сумма выплаты по имуществу составляет 400 тысяч), а виновник страховался еще до 1 октября (максимальная сумма выплаты 120 тысяч), то в этом-то случае страховая больше 120 тысяч вам и не выплатит. Оставшуюся сумму придется выбивать с виновника аварии.

А вот если оба участника ДТП застрахованы уже на 400 тысяч, а страховая компания все равно заплатила вам копейки, вот тогда обязательно подавайте в суд и лучше это дело поручить автоюристу. Ведь расходы, потраченные на юридическую помощь в дальнейшим по суду, вам вернутся.

Вы умный, у вас есть время и вы решили бороться самостоятельно? Тогда в первую очередь вам необходимо провести свою повторную независимую экспертизу (около 10 тысяч рублей). В ходе этой экспертизы можно в том числе выявить и скрытые повреждения автомобиля, не видные невооруженным глазом снаружи. Например, разрушение деформируемого элемента внутри бампера, замятие лонжерона и прочее. Сравниваете деньги, которые вам выплатила страховая с суммой, которая вам насчитала повторная экспертиза, затем требуйте разницу.

Пишете претензию страховой и отправляете ее заказным письмом с уведомлением о вручении или передаете нарочным путем. Ждете 30 дней – получаете отказ или вовсе ответ отсутствует, тогда обращайтесь в суд с исковым заявлением. В иске обязательно укажите требование на компенсацию всех ваших расходов на экспертизу и юриста, если он вам помогал составить заявление.

В суде требуйте документы экспертизы, которую проводила страховая компания. Предоставьте в суд заключение своего независимого эксперта. Добейтесь от суда направления обеих экспертиз на повторную судебную экспертизу. Впрочем, решение суда еще не означает, что страховая поспешит с вами рассчитаться. В крайнем случае стоит обратиться в Федеральную службу судебных приставов, которые занимаются взысканием средств.

Что делать, если ущерб больше 400 тысяч рублей?

Ситуация вполне реальная. Повредить современный автомобиль так, чтобы его восстановление было дороже, чем он сам, не так уж сложно. Аварии с "тоталом" происходят и на 60 км/ч.

Больше 400 тысяч страховая вам не заплатит, даже если очень захочет — ее удерживают рамки Закона об ОСАГО. Но никто не мешает вам подать в суд на виновника аварии и взыскать средства с него. Алгоритм тот же самый, что и со страховой. Результаты экспертизы, решение суда и привлечение приставов, если виновник отказывается платить.

Страховые компании не выплачивают и не доплачивают в надежде на тот факт, что в суд обратятся 2 или 3 человека из 10, а так в действительности и происходит. Ваше обращение в суд на страховую компанию практически всегда даст положительный результат в вашу пользу!

А что если вы сам – виновник?

Бывает и такое. Стоит ли платить по первому требованию второго участника, сколько он скажет? Нет, не стоит. Платить в досудебном порядке не надо, наймите юриста. Очень вероятно, что пострадавшая сторона завышает объем ущерба.

Почему страховые компании не хотят платить по ОСАГО, влияет ли на страховые выплаты рост цен на запчасти, будут ли увеличены лимиты по автогражданке и как получить справедливую выплату через омбудсмена

Страховые компании часто отказывают или занижают суммы выплат по страховке после ДТП, больше всего от этого страдают водители, у которых есть только полис ОСАГО. Согласно статистике института финансового уполномоченного, согласно которой подавляющее большинство обращений за прошлый год пришлось как раз на ОСАГО — 155 440 или 83% от общего числа.

Финансовый омбудсмен — промежуточное звено между судом и первичными жалобами в страховую компанию. Если последняя отказывается платить по ОСАГО или сумма выплаты недостаточная, автовладелец вправе обратиться к финансовому уполномоченному с минимальным набором данных, потому что госрегулятор после обращения запрашивает у страховой компании всю информацию самостоятельно.

Статьи 5 февраля 2021 Новые правила расчета ОСАГО. Цена зависит даже от вашей профессии

How to 30 августа 2020 Повредил машину из-за ремонта дороги: как получить компенсацию

В ведомстве пояснили, что в случае вреда здоровью совершенно неважно, кто оказался виноват в аварии. Согласно действующему законодательству при причинении вреда жизни или здоровью пассажиров, или пешеходов в случае ДТП ответственность для владельца автомобиля наступает независимо от его вины. А страховые компании часто отказывают в выплатах пострадавшим из-за того, что вина водителя не доказана.

Несмотря на возможность обратиться к омбудсмену за помощью, ведомство предлагает гражданам сначала написать жалобу в страховую компанию. Потому что последней совсем невыгодно доводить дело до омбудсмена.

Чем больше жалоб на страховую компанию поступает, тем меньше ей выделяется количество бланков полисов ОСАГО. В РСА уверяют, что разбираются с каждой жалобой и, если она оказывается обоснованной, для страховой компании это имеет очень серьезные последствия.

Стоит предположить, что и страховые компания рассчитывают стоимость ремонта, исходя из использования в нем более дешевых материалов. Заменить дорогие оригинальные запчасти деталями с низкой стоимостью невозможно разве что при ремонте автомобиля, который находится на гарантии автопроизводителя.

Страховые компании выплачивают компенсации в том числе пострадавшим в аварии пассажирам. Обычно выплаты перечисляет только компания виновника ДТП. Автостраховщики считают, что требование выплаты у двух компаний сразу – это незаконное обогащение. Практика показала другое. Оказывается, пострадавший пассажир может получить несколько выплат. Правда, придётся вмешаться Центробанку.

Была история

Если человек не согласен с решением страховой или банка, то подаёт заявление в Банк России. Так пострадавшая и поступила. И, как ни странно, Центробанк встал на её сторону и велел страховщику выплатить женщине компенсацию.

Так пострадавшая пассажирка получила двойную компенсацию.

Почему получилось?

А с 1 мая 2019 года в силу вступили поправки в закон об ОСАГО, которые ограничивают сумму компенсации вреда здоровью 500 тыс. рублей. Также появилась солидарная ответственность страховщиков, которая исключает возможность двойной выплаты в одинаковой сумме. Если в аварии пострадал человек, компенсацию до 500 тыс. рублей платят в совокупности оба страховщика. А не каждый по 500 тысяч.

Закон не имеет обратной силы, значит, не распространяется на аварии, которые произошли до мая 2019 года. Поэтому суд решил, что потерпевшая вправе получить вторую выплату.

Страховщики недовольны

Но это не значит, что страховщики должны выплатить пострадавшему по 500 тыс. рублей каждый. Они должны поровну разделить ответственность. Например, 250 тыс. платит один и 250 тыс. – другой.

Эксперты РСА считают случаи с двойными выплатами необоснованным обогащением. Поэтому и были приняты поправки в закон об ОСАГО – чтобы пострадавшие пассажиры не получали несколько выплат за одно и то же ДТП.

С помощью этого примера можно получить компенсации по авариям, которые произошли до 1 мая 2019 года. Однако если ДТП случилось после обновления закона об ОСАГО, добиться двойной выплаты не получится.

Угадай-ка

По действующим нормам закона об ОСАГО для оформления ДТП без вызова сотрудников ГИБДД (читай — по европротоколу) должны быть соблюдены определенные условия: в аварии участвовало не более двух транспортных средств, вред причинен только имуществу, у водителей нет разногласий по поводу обстоятельств ДТП, характера и перечня видимых повреждений, оба имеют действующий страховой полис, заполнили и передали в страховую извещения о дорожно-транспортном происшествии. В этом случае потерпевший вправе претендовать на компенсацию от страховщика в размере 50 тысяч рублей.

По данным Российского союза автостраховщиков (РСА), количество водителей, обратившихся с заявлением о выплате по европротоколу, по итогам за январь-июнь 2017 года выросло на 10% и составило 269 тысяч человек. Доля водителей, оформлявших ДТП без вызова сотрудников полиции, в первом полугодии 2017 года в целом по России выросла с 29 до 32%.

Принятие законопроекта позволит увеличить сумму возмещения по "стандартному" европротоколу до 100 тысяч рублей. По данным Минфина, выступившего автором поправок, средний размер выплат по ОСАГО превышает 65 тысяч рублей, поэтому повышение суммы необходимо. С ведомством не согласны в РСА: "Повышение максимального размера страховой выплаты в рамках европротокола приведет к тому, что этот лимит превысит среднюю выплату по ОСАГО. Это может привести к значительному росту страхового мошенничества. Большинство добросовестных граждан не нуждается в таком увеличении, поскольку в настоящее время не менее 68% всех ДТП покрываются лимитом 50 тысяч рублей".

С точностью до метра

Но на этом поправки в закон об ОСАГО не заканчиваются. Правительство предлагает выплачивать компенсацию по европротоколу, даже если водители не смогли договориться о том, кто из них виноват. Если несговорчивые участники ДТП все же решат не вызывать гаишников, тогда им нужно будет зафиксировать обстоятельства ДТП с помощью "технических средств контроля, обеспечивающих некорректируемую регистрацию информации".

О том, что это за устройства, должны знать жители Москвы, Санкт-Петербурга, Московской и Ленинградской областей. Согласно действующей редакции закона об ОСАГО, уже сейчас они могут получить максимальную страховую выплату в размере 400 тысяч рублей, но только при условии фото- или видеофиксации обстоятельств аварии. Речь идет о видеорегистраторах и фотоаппаратах, а также камерах в планшетах и смартфонах. Согласно постановлению правительства № 1002, технические средства должны не только записывать видео и делать снимки, но и фиксировать точное время и спутниковые координаты. Сделать важные кадры нужно в течение часа после аварии, а на записях должны быть видны госномера, повреждения и расположение транспортных средств с привязкой к объектам дорожной инфраструктуры. Бонусом будет фото номерного знака машины свидетеля ДТП. С 2018 года требования к приборам ужесточатся: простой видеорегистратор в случае автоматической фиксации аварии уже не поможет. Нужен будет прибор, способный записать не только дату, время и координаты, но и скорость в момент совершения ДТП, а также ускорение по трем осям (x, y и z). Такие возможности предусмотрены в автомобилях, оснащенных системой аварийного оповещения ЭРА-ГЛОНАСС.

Читайте также: