Cpi в автокредите что это такое

Обновлено: 07.07.2024

Программа финансовой защиты заемщиков - это программа страхования жизни и здоровья, которая позволяет заемщику или его наследнику при наступлении неблагоприятных жизненных обстоятельств обеспечить полное или частичное погашение задолженности по кредиту за счёт средств страхового возмещения.

ПРЕИМУЩЕСТВА

РИСКИ, ПОДЛЕЖАЩИЕ СТРАХОВАНИЮ В РАМКАХ ПРОГРАММ ФИНАНСОВОЙ ЗАЩИТЫ ЗАЁМЩИКОВ

- Смерть;

- Инвалидность I и II группы.

- Смерть;

- Инвалидность I и II группы;

- Потеря постоянного места работы.

- Смерть;

- Инвалидность I и II группы;

- Потеря постоянного места работы;

- Временная утрата трудоспособности.

УСЛОВИЯ ЗАКЛЮЧЕНИЯ/ПРЕДОСТАВЛЕНИЯ ДОГОВОРА СТРАХОВАНИЯ

* Заключение договора страхования не является обязательным условием для оказания кредитной организацией финансовых услуг, в том числе условием для выдачи банком кредита, но позволяет оформить кредитный договор по сниженной процентной ставке. Решение об оформлении договора страхования - это добровольный выбор заемщика.

УСЛОВИЯ ОТКАЗА ОТ ПРОГРАММЫ ФИНАНСОВОЙ ЗАЩИТЫ ЗАЁМЩИКОВ

- Заемщик вправе добровольно отказаться от договора страхования.

- Для отказа от договора страхования заемщику необходимо обратиться в Страховую Компанию и подать документы на отказ от страхования жизни:

1) Заявление о прекращении договора страхования

2) Скан-копия договора страхования

3) Паспорт заемщика (получателя платежа)

4) Реквизиты для перечисления денежных средств

- Отказ от договора страхования жизни и здоровья, а также возврат страховой премии в полном объеме, в соответствии с Указанием Центрального Банка РФ N 4500-У от 21 августа 2017 года, может быть осуществлен только в течение первых 14-ти календарных дней с даты заключения договора (при отсутствии в данном периоде событий, имеющих признаки страховых случаев). Согласно изменениям Федерального Закона от 21 декабря 2013 года № 353-ФЗ "О потребительском кредите (займе)", в случае обращения клиента с заявлением об отказе от договора страхования, в связи с полным досрочным исполнением обязательств заемщиком по договору потребительского кредита (займа), оформленного с 01 сентября 2020 года, страховая премия возвращается за вычетом части страховой премии, исчисляемой пропорционально времени (дням) в течение которого действовало страхование (при отсутствии в данном периоде событий, имеющих признаки страховых случаев). В иных случаях отказа страхователя от договора страхования – возврат страховой премии или ее части не производится.

- В случае отказа Заемщика от договора страхования Банк вправе увеличить процентную ставку по кредиту, если это предусмотрено условиями кредитного договора. Если страховая премия по договору страхования была включена в сумму кредита, то сумма страховой премии должна быть направлена Заемщиком на досрочное погашение кредита. В связи с этим, Заемщик обязан предоставить в страховую компанию реквизиты счета, открытого для целей погашения задолженности по кредитному договору. В случае невыполнения Заемщиком обязанности по целевому использованию кредита, Банк вправе расторгнуть кредитный договор и потребовать досрочного возврата всей суммы задолженности. Если страховая премия по договору страхования была осуществлена Заемщиком за счет собственных средств, заемщик вправе предоставить в страховую компанию банковские реквизиты, по которым будет осуществлен перевод денежных средств.

После изучения цен на вторичном рынке и ассортимента предложений по СПб вопрос решился сам собой — раз всей суммы на БУ авто с нужными параметрами нет, поэтому все равно нужно брать кредит!

А авто-кредит это видимо (как я полагал) КАСКО, а раз КАСКО, то нахрена тогда брать БУ?

Тем более разница в цене между мало БУ и новой сводится к минимуму

(например то что меня устраивало и с нужным пробегом стоило около 650 и то с перспективой головняка)

мне даже в личку несколько человек сразу написали, мол возьми новое и не парься с БУ

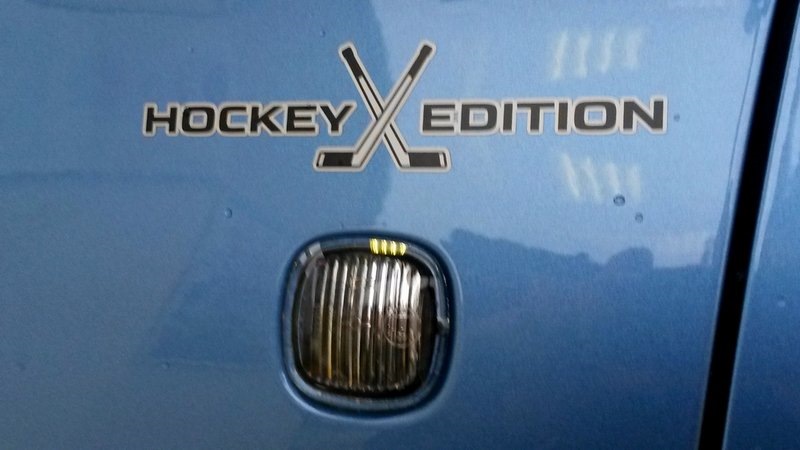

А плюсов у новой авты (в некоторых случаях) больше чем минусов, например два штатных года гарантии + 1 год (от ОД на основные узлы)

Выбор именно Рапида, был обусловлен тем, что я уже знаком с этим авто, поскольку покупал такой сестре, правда в прошлой реинкарнации, еще с двс CFNA (собственно такой и себе планировал), но их уже не продавали

Вариант выбора трансмиссии был прост — любимый мной Aisin — тем более для 1.6 вопросов быть не должно (на DSG7 в авто супруги — сразу поставил крест)

По ДВС оставался один вариант в виде 1,6 MPI CWVA (ибо турбина в авто для супруги — идет лесом вместе с непосредственным впрыском ;)

Авто рабочее — все должно быть просто — без завышенных требований к эксплуатации (имхо)

Обзвонив всех знакомых мастеров, уточнил, исправил ли ВАГ вопрос с поломкой фазорегулятора, на что мне сказали, что все ОК — можно брать, других массовых проблем пока не обнаружено

(а на масложер в тот момент никто и не обращал внимание)

Ну можно, так можно (других вариантов все равно не было)

Досконально, до покупки, этот ДВС я не изучал

Поэтому при первом осмотре в салоне, я с радостью обнаружил довольно не плохую компоновку обвеса ДВС, кроме (может быть) расположения помпы — такое кросс-ректальное расположение важного узла — фирменная фишка ВАГа )))

А так все хорошо:

— ГРМ ременной

— Распределенный впрыск с довольно не плохим (для доступа) расположением форсунок

— Индивидуальные катушки (тут минус только с финансовой точки зрения и то как рассматривать)

— Аккумулятор с человеческими клеммами (без этой навесной ебулды как на CFNA)

— Внимание (!) — увеличенный теплообменник АКПП (в сравнении cо старой ревизией, теперь он визуально такой же как у Октавии А5)

— Довольно просторное подкапотное пространство (с точки зрения ремонта и обслуживания)

— Наличие балки на задней оси, было воспринято только положительно (!) — меньше всяких рычагов — меньше ремонта, для городского авто — самое то!

(да и дальнейшая эксплуатация не давала повода вспоминать про её наличие)

Опять таки, супруга в поворотах не валит ))

Ну на этом решение с выбором авто было одобрено, а вопрос — закрыт

Немного про Кредит

С кредитом повезло, до конца года еще действует программа гос.субсидирования для стимулирования продаж на рынке новых авто

Процентная ставка по кредиту — 8,89% (!) остальное доплачивает государство

Единственное, что мы пропустили сразу, это такой пункт договора, как "Финансовая защита CPI"

Так получилось, что я встретился с Димой "280" (известный Питерцам по Шкода-Питер-Клубу) и он мне подсказал, что платеж не обязателен ;)

Позвонили в кредитный отдел и спросили по поводу этого пункта:

(примерный разговор)

— Здравствуйте, скажите пункт платежа "Финансовая защита (CPI)" — является обязательным ?

— Нет

— А можно мы не будем его оплачивать?

— Можно, но конечно хорошо было бы оплатить — вещь полезная и бла-бла-бла ))

(ну да, чеж плохого-то в лишней 30-ке для банка)

Причем сразу, по доброй воле, работник кредитного отдела автосалона, вам про "необязательность платежа" — не скажет, только если вы его спросите об этом напрямую (!)

в нашем случае, отказ от этого пункта не повлек увеличение кредитной ставки (как это иногда бывает) — просто убрали и пересчитали платеж без этой суммы

В общем — на зимнюю резину денег сохранить удалось

Ну и дальше неделя ожидания и все сопутствующие процедуры с подтверждением всего необходимого и . собственно, авто (как бы) наш

Супруга на усыновление получение авто подготовилась соответствующим образом ))

Как всегда, по запарке (хотя морально готовился) не все проверил (что положено), ВИН номера не по всему кузову сверил, но повезло — везде были пробиты без дефектов

В первую очередь осматривал моторный отсек и багажник где блок запаски

Проверил все уровни рабочих жиж и вообще

Немного пощелкал кнопочками в салоне, в плане работает — не работает ))

Проверил что оба ключа именно от этой машины

Проверил VIN под стеклом с VIN в договоре и прочих документах, еще сразу проверьте VIN на правом переднем крыле и на стойке водительской двери (вроде еще один есть, я мог его упустить )

Менеджер вежливо показал супруге как и что крутить/нажимать и нафига оно вообще там нужно

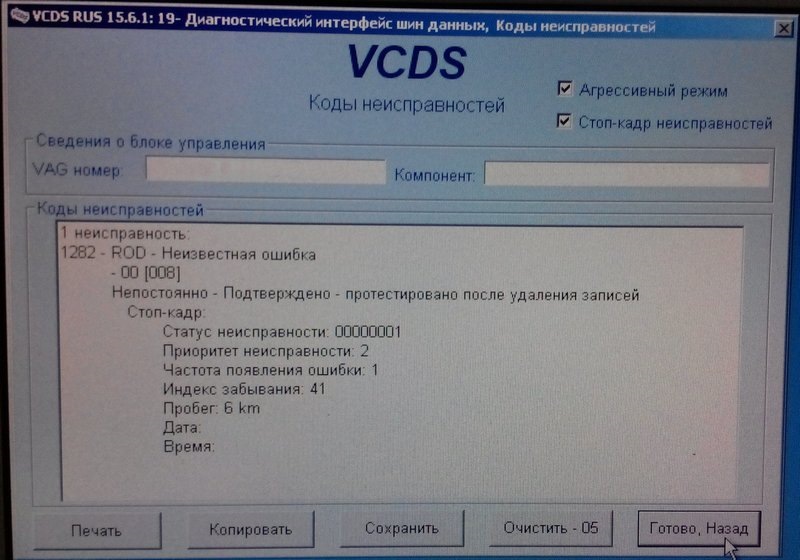

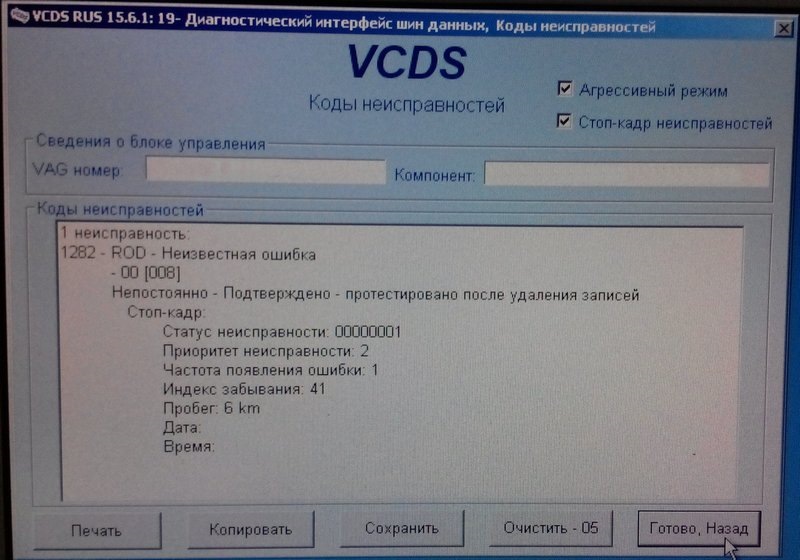

Подключился VCDS-ом, нашел ошибку (видать акум снимали и не сбросили) — записали её наличие в акте для успокоения души (из серии "что бы было")

Ну и в принципе забрали "как есть"

В этот раз ОД залил в бак аж целых 10 литров бензина ))

Налили омывайки (до сих пор брызгает, еще не подливал)

На этом мы распрощались с нашим вежливым (и кстати реально помогавшим (!)) менеджером … и свалили из салона в направлении МРЭО

Где за час и несколько бумажек похожих на денежные знаки — воткнули авто на учет

После получения Госзнаков, проверили соответствие номера ПТС в мальке (свидельстве) и правильность всех цифр вообще, а также правильность написания марки авто (а то как-то вместо Lancer мне написали LanZer — пацаны долго ржали, что теперь у меня немецкий Лансер, а позже, в МРЭО посоветовали переделать этот косяк, что бы не было проблем на стационарах)

Примечание:

Из допов — мне пошли на встречу и подарили оригинальные (пусть и не верх совершенства) резиновые коврики в салон (что бы сразу не испоганить обшивку пола, хотя при решении вопроса с конечной стоимостью авто — намекнули, что дальше данная сделка считаться финансовой не может и дальнейшие удушки по цене переведут сделку благотворительность, короче никаких подарков — не будет ))

Набор автомобилиста, тем не менее — подарили (!) — а это тоже удобство, в авто сразу есть все, что нужно

(хотя раньше его дарили налево и направо всем подряд)

Кроме "подаренного", из допов, я ничего не заказывал, так что остальное докуплю и установлю своими силами

Наша команда стремится помочь вам принимать более взвешенные финансовые решения. Мы придерживаемся строгой редакционной политики. Данная статья может содержать ссылки на финансовые продукты наших партнеров. Мы открыто говорим о том, как мы зарабатываем деньги. -->

- Высшее образование.

- Работал в банках 3 года.

- Журналист на ТВ.

- Финансовый аналитик. . .

Финансовая защита кредита – пакет услуг, который финансовые учреждения предлагают своим клиентам при заключении договоров. Банки заинтересованы в увеличении своей прибыли, поэтому стараются увеличить стоимость обслуживания долга для каждого клиента и продать как можно больше услуг.

Поэтому задача клиента – самому решить, нужны ли ему дополнительные пункты в кредитном договоре. Финансовая защита – это соглашение страхования заемных денег. Может быть добровольным и обязательным. В некоторых случаях идет обязательным условиям выдачи кредита, в иных – предлагается на усмотрение клиента. Как с умом использовать финансовую защиту кредита и получить от этого максимум выгоды для себя – расскажет Brobank.

Виды финансовой защиты по кредиту

Обязательное страхование используется только при оформлении ипотечного кредита.

В данном случае страховке подлежит титул покупателя недвижимости, чтобы защитить клиента от двойной продажи. Все остальные кредитные договора предполагают добровольное страхование. Например, при оформлении автокредита можно оформить страховку КАСКО, потребительского кредита – страховку жизни и здоровья, кредитной карты – от кражи или утери.

Еще один вид финансовой защиты – предоставление клиенту юридических услуг в рамках кредитного договора. Например, если заемщик испытывает финансовые трудности и не может выполнять обязательства по кредиту, юридическая компания берет на себя все переговоры с банком о реструктуризации задолженности. Общая стоимость такой финансово-юридической защиты зависит от суммы кредита.

Существует несколько нюансов, о которых необходимо знать клиентам, оформляющим кредит в банке:

Так как у финансовых учреждений нет полномочий оказывать услуги страхования, они заключают договора со страховыми компаниями. В соглашении обязательно указывается название такой организации, однако клиент общается напрямую только с банком, который выступает посредником между страховщиком и заемщиком. Только при наступлении страхового случая клиентом занимается напрямую организация-страхователь.

Для чего банки предлагают финансовую защиту

Любая кредитная организация хочет получить и защитить свою прибыль от выдачи кредитов. Во многих банках менеджеры стараются любыми способами убедить потенциальных клиентов в необходимости подписания дополнительного соглашения по финансовой защите кредита. Ситуации, когда финансовую защиту навязывают при оформлении кредита:

- Обязательное условие. Многим заемщикам сообщают, что при кредитовании физических лиц эта услуга обязательна, и в ином случае банк откажет в выдаче займа. Данная информация не законна, это противоречит нормам Гражданского кодекса и Закона о защите прав потребителей.

- Убеждение в необходимости. Клиентам рассказывают о возможных последствиях для членов семьи заемщика. В случае наступления страхового случая с клиентом остаток долга по кредиту может перейти его родственникам. Наследованию подлежит не только имущество, но и долги человека. При оформлении финансовой защиты в подобном случае остаток долга банку компенсирует страховая компания, а родственникам не потребуется погашать задолженность. Это весомый аргумент для многих клиентов, однако необходимо внимательно читать условия соглашения, прописана ли в нем информация о передаче долга при наступлении страхового случая.

Клиенты должны учитывать все возможные способы продвижения услуги банком и принимать решения, исходя из собственного мнения на этот счет.

На что обратить внимание

Только клиент определяет нужна ли ему финансовая защита кредита. Важно полностью рассчитать сумму переплаты. В ряде случаев она бывает крайне невыгодна и составляет 30-40% от стоимости кредита. Кроме этого, есть ряд факторов, на которые обязательно нужно обращать внимание при принятии решения:

- Отказ банка. Если клиент не оформляет финансовую защиты, банк может изменить ставку, период кредитования, или совсем удалить заявку на кредит.

- Объект страховки. Договор защиты должен касаться только самого клиента, его здоровья и имущества.

- Стоимость. Иногда нужно узнать про аналогичные предложения других страховых организаций. Если они предлагают более выгодные условия, предложить этот вариант банку.

- Страховые выплаты. Прежде чем подписать соглашение о финансовой защите, нужно ознакомиться с порядком выплат по возможному страховому случаю.

Кроме того, необходимо уточнить, какой перечень документов потребует страховщик для возмещения и кто может стать представителем заемщика. Важно, чтобы эта процедура была простой и доступной, и не имела никаких подводных камней.

Отказ от финансовой защиты

Наша команда стремится помочь вам принимать более взвешенные финансовые решения. Мы придерживаемся строгой редакционной политики. Данная статья может содержать ссылки на финансовые продукты наших партнеров. Мы открыто говорим о том, как мы зарабатываем деньги. -->

- В. э. образование.

- Работала 5 лет в банке.

- Независимый эксперт.

- Финансовый аналитик. . .

Автокредит — это целевая программа потребительского кредитования, направленная строго на приобретение машины. По итогу оформления заемщик получает в собственность авто, на которое накладываются ограничения до момента полного возврата ссуды. Пока кредит не выплачен, купленная машина служит залогом.

Если рассматривать, что такое автокредит, то это специальный кредитный продукт для граждан, желающих купить собственное авто. Если раньше под условия программы попадали только новые ТС, то сейчас без особых проблем можно приобрести и подержанные. Подробно обо всем — на Бробанк.ру.

| Макс. сумма | 5 000 000 Р |

| Ставка | От 3,9% |

| Срок кредита | До 5 лет |

| Мин. сумма | 300 000 руб. |

| Возраст | 20-70 лет |

| Решение | За 5 минут |

Ключевые особенности автокредитов

Автокредиты — это строго целевые программы, по которым заемщики не получают на руки наличные. По итогу оформления банк рассчитывается с продавцом безналично, переведя деньги на его счет. Заемщик же получает машину и график оплаты кредита, который обязан соблюдать.

Сделка обеспечивается залогом, которым служит купленное транспортное средство. Банк забирает на хранение ПТС, чтобы заемщик не смог реализовать машину до момента оплаты долга. В случае злостного нарушения условий договора кредитор может забрать ТС и продать его с целью покрытия задолженности.

Важные особенности автокредита:

- банк может потребовать приобретение КАСКО, причем выгодоприобретателем становится сам кредитор. Но сейчас все больше банков опускают это требование, чтобы привлечь тем самым заемщиков;

- требуется внесение первоначального взноса, который обычно составляет минимум 10-20% от цены покупки. Предложений без взноса на рынке крайне мало. Более подробно о ПВ в материале — Первоначальный взнос по автокредиту;

- если речь о подержанном транспорте, то банк указывает к нему определенные требования по возрасту. Какую угодно машину не купить;

- гашение автокредита проводится по установленному графику. Заемщик каждый месяц должен платить банку одинаковую сумму. Сроки обычно ограничиваются 5-ю годами.

Автокредит относится к программам потребительского кредитования и ориентирован на физических лиц. Для предпринимателей создаются отдельные программы коммерческого автокредитования, по которым можно приобретать спецтехнику, грузовики и пр.

Условия выдачи автокредита

Каждый банк сам диктует условия выдачи целевого кредита на приобретение автомобиля. Стандартно он выдается гражданам от 21 года, которые подтверждают доход справкой 2-НДФЛ или электронной выпиской из ПФР. При большой сумме может дополнительно требоваться копия трудовой книжки.

Для любого банка важно, чтобы заемщик работал, имел регулярный доход. Причем это должен быть достаточный для гашения автокредита доход: если уровень платежеспособности окажется низким, сделку не одобрят. Требования к стажу на текущем месте — обычно от 3 месяцев.

На рынке можно встретить программы автокредитования упрощенного типа, по условиям которых заемщик не обязан нести справки. Но за счет увеличенных рисков банки повышают по таким продуктам ставки.

Автокредит на новое авто

Изначально программа создавалась для цели приобретения новой машины из салона. И сейчас именно такими предложениями часто пользуются граждане. Для многих автокредит — это единственная возможность приобрести новую машину. В целом можно купить ТС в любом автосалоне без ограничений.

Но если вы нацелены на приобретение конкретной марки автомобиля, лучше сразу искать партнерские предложения. Дело в том, что сейчас все производители совместно с банками и автосалонами разрабатывают специальные программы с особыми условиями выдачи.

Спецусловия — это в первую очередь особо низкие процентные ставки. Если по стандартному автокредиту граждане заключают договора под 10-15%, то по партнерской программе это могут быть 5-7% и даже меньше. А некоторые производители идут еще дальше — предлагают копеечные ставки в 1-3% или вовсе рассрочку.

Среди партнерских предложений часто встречаются автокредиты без первоначального взноса, при этом ставка будет все такой же низкой.

Как оформить партнерский автокредит:

- Выбрать марку авто и салон. На сайте салона зайти в раздел кредитования и посмотреть, через какие банки автокредит выдается на особых, партнерских условиях.

- Подать заявку в этот банк онлайн или путем посещения офиса, предоставить все необходимые для рассмотрения документы и ждать решение. Обычно это занимает 1-2 рабочих дня.

- Получить ответ. Если он положительный, заемщик идет в автосалон и оформляет покупку, вносит в кассу продавца первоначальный взнос. Салон передает комплект документов для банка.

- Клиент относит документы банку, подписывает кредитный договор на конкретную сумму. Далее кредитор переводит деньги на счет автосалона.

- В течение трех дней деньги доходят до адресата, после покупаетль может забрать авто.

В сумму автокредита можно включить все необходимое. Это может быть КАСКО, комплект шин, любые аксессуары: все то, что реализует автосалон.

Можно оформить автокредит и вне партнерского предложения. В этом случае заемщик обращается в любой банк, получает одобрение и в рамках оглашенной суммы выбирает любой салон и любое авто.

Есть вариант оформления кредита на покупку авто непосредственно в салоне. На территории работают 2-3 представителя разных банков, которые на месте принимают заявки. Но у этого варианта есть серьезный минус: заемщик ограничен в выборе банка, и не всегда предлагаемые в салоне продукты оказываются дешевыми.

Покупка подержанного авто

Многие банки стали вводить в линейки автокредиты, по которым граждане могут купить б/у автомобиль. И эти программы делятся на два типа:

- Покупка машины в салоне. Сейчас есть много салонов, которые занимаются куплей-продажей б/у транспорта, там и можно купить авто за счет автокредита.

- Покупка машины у частного лица. Фактически по условиям программы можно приобрести авто по объявлению.

Программы по покупке авто в кредит у частного лица встречаются не часто. Если подходящий вариант не найден, можно просто оформить стандартный нецелевой кредит наличными.

В условиях программ автокредитования на покупку б/у авто всегда прописаны критерии к покупаемому транспорту. Банки готовы принять в залог только качественные, ликвидные авто, с которыми не возникнет проблем при продаже. Поэтому слишком старые и аварийные ТС купить невозможно.

Если к иномаркам обычно возрастные требования приемлемые, например, не старше 10 лет, то к отечественным критерии строже. Стандартно банки говорят, что машина не должна быть старше 3-5 лет.

Возврат автокредита

При заключении кредитного договора заемщик передает банку ПТС, оно будет храниться там до момента выплаты ссуды. После клиент получает график платежей, который обязан соблюдать.

Автокредиты — это ссуды, которые погашаются по аннуитетному графику. Это значит, что заемщик ежемесячно будет отправлять в банк одну и ту же сумму. При этом у него всегда есть право частично или полностью выплатить кредит раньше срока (нужно предварительно написать заявление в банк).

Частые вопросы

Именно Сбербанк целевые кредиты на авто не выдает. Но у Сбера есть дочерний банк - Сетелем Банк, который как раз и специализируется на продуктах автокредитования.

Автокредит - это целевая программа без выдачи заемщику наличных, деньги переводятся строго продавцу. Если вам нужны наличные, оформляйте классический потребительский кредит.

Далеко не все банки, выдающие кредиты населению, предлагают и программы автокредитования. Так что, выбор не особо велик. Рекомендуем обратить внимание на Сетелем Банк, ВТБ, Кредит Европа Банк. У них есть интересные предложения, в том числе партнерские.

Это кредит на покупку авто, ориентированный на юридических лиц. По нему ИП и компании приобретают коммерческие транспортные средства.

Стандартная продажа возможна только после выплаты ссуды. Но можно организовать продажу по согласованию с банком - обратитесь к своему кредитору.

Рост финансовой грамотности населения привел к уменьшению числа договоров по страхованию жизни при оформлении кредита.

Поэтому была разработана альтернативная услуга – финансовая защита. Перед подписанием договора о ее оказании вам нужно изучить все нюансы пакета, целесообразность оплаты.

Это комплекс дополнительных услуг, которые предлагают банки и другие финансовые учреждения клиентам во время заключения договора кредитования.

По факту – это подмена терминов, когда обычное соглашение страхования преподносят как выгодное предложение к кредиту, на замену обычной страховки.

Подобные действия ведут к увеличению стоимость обслуживания долга, вводят клиентов в обман.

Так думает большинство кредитополучателей, которые подписывают договоры, не изучив их полностью. Задача любого менеджера банка – продать как можно больше услуг организации. Вы же должны выяснить, нужны ли они или нет.

Банки не имеют права самостоятельно оказывать подобные услуги. Поэтому они заключают прямые договора со страховыми компаниями. В соглашении прописывают название СК. Однако все финансовые вопросы вы будете решать напрямую с банком. Исключение – наступление страхового случая и досрочное прекращение соглашения. В этом случае банк будет выступать посредником.

Еще одно понятие финансовой защиты – услуга по предоставлению интересов клиента от юридической компании, когда кредитополучатель не может выполнять условия договора. Тогда компания ведет переговоры с банком о реструктуризации долга, снижению финансовой нагрузки. Стоимость зависит от суммы задолженности, времени просрочки.

Цели банка – защитить свои инвестиции в виде кредита и получить дополнительную прибыль от заключения договора финансовой защиты. Для продвижения этой услуги разработаются способы убеждения потенциального клиента. При получении консультации менеджер обязан сообщить вам все условия сотрудничества, предоставить примеры договоров, других документов. Однако такое делается не всегда.

Способы скрытого и явного продвижения услуги финансовой защиты:

- Обязательна для кредитования частных лиц. Условия прописаны в договоре, отказ невозможен. Однако это противоречит ст. 421 Гражданского кодекса РФ и ст. 16 Закона о защите прав потребителей.

- Убеждения. В случае возникновения страховой ситуации остаток кредита не будет переложен на родственников, членов семьи, все компенсирует страховая компания. Это главный фактор убеждения менеджеров банка. Однако не все соглашения действуют по такому принципу, внимательно читайте условия при появлении страхового случая.

- Скрытая продажа услуги. Менеджер не сообщает о ее наличии в соглашении, нарушая закон. Оспорить ситуацию сложно, так как зачастую не ведется запись разговора. Основанием согласия для банка является подпись клиента.

Иногда для стимулирования заказа защиты банки увеличивают процентную ставку по кредиту в случае отказа от услуги. Это должно быть прописано в соглашении. Вы должны рассчитать, что выгоднее – взять дополнительную услугу или оформить кредит с большей ставкой. Это не исключает возможность полного отказа от дополнительной страховки.

Целесообразность заказа финансовой защиты вы должны определить самостоятельно. Первое – внимательно ознакомьтесь с условиями сотрудничества. Нередко виды страховых случаев относятся к разряду редких, вероятность их возникновения низкая. Второе – рассчитайте сумму переплаты. Иногда стоимость финансовой защиты может составлять 30-40 % от общей цены обслуживания кредита.

Учитывайте такие факторы:

- Условия отказа. Банки может полностью аннулировать заявку на кредит, либо изменить условия – ставку, период финансирования.

- Объекты страхования. Они должны относиться к вашему физическому состоянию, страховые случаи – смерть или болезнь. Дополнительные относятся только к ипотеке или автокредитованию.

- Сравнение стоимости финансовой защиты. Проверьте предложения от других страховых компаний. Если они лучше, чем у кредитора – предложите страхование в другой организации. Это не будет нарушать условия банка.

Изучите порядок компенсации при возникновении страхового случая – перечень документов, к кому обращаться, кто может стать вашим представителем. Процедура не должна быть сложной, нет дополнительных условий.

Главный недостаток финансовой защиты – вы не заключаете прямое соглашение со страховой компанией. Все вопросы придется решать через банк.

По действующему законодательству вы имеете право отказать от страховки, т.е. финансовой защиты, в течении 14 календарных дней с момента подписания договора. Основание – закон №3854-У. Такая возможность редко прописывается в соглашении с банком. Его представители могут апеллировать, что вы добровольно подписали соглашение. Настаивайте на соблюдении действующего законодательства.

Эта возможность не зависит от даты уплаты страховой премии, отталкивайтесь только от фактической даты подписания договора. Базовое условие – за этот период не возник страховой случай. Тогда вернуть деньги не получится.

Заявление на отказ пишется банку. Структура документа.

- Шапка. Название банка, ваши данные – ФИО, адрес, номер телефона.

- Вводная часть. Укажите номер договора, дату подписания.

- Требования. Отказ от соглашения финансовой защиты, соблюдены все условия – с момента подписания прошло менее 14 дней, страховой случай не наступил.

- Реквизиты для перечисления.

- Основание для расторжения. Дайте ссылку на закон №3854-У.

- Перечень приложений – копии кредитного соглашения, квитанции об оплате услуги, паспорта.

Если банк отказывается или не отвечает:

- Напишите заявление на имя директора банка.

- Обратитесь в общество защиты прав потребителей.

- Подайте жалобу в Центробанк РФ.

Обычно дело не доходит до судебного разбирательства. Банк может отказать в возврате средств только в случае несоблюдения базовых условий – прошло более 14 рабочих дней или наступил страховой случай.

Важно: если в соглашении есть название страховой компании, на ее имя нужно написать такое же заявление. Приложите сканы документов – договор кредитования, паспорт, квитанцию об оплате услуги.

После правильного составления заявления и передаче его банку (страховой компании) ждите перечисление средств. Это самый простой случай, который можно решить быстро. Намного сложнее получить деньги при досрочном закрытии долга по кредиту. Возврату подлежит только часть суммы, страховая компания удержит вознаграждение за время использования кредита.

Возврат средств по финансовой защите при досрочном погашении кредита.

- Написать заявление на имя банка и страховой компании. Указать, что долг закрыт полностью, банк претензий не имеет. Образец возьмите у представителей организаций.

- Помимо стандартных копий приложить справку банка о закрытии долга.

- Дождитесь официального ответа.

Если остаток суммы по страховке мал, можно отказаться от возврата. Больше времени и средств потратите на составлении заявления, подготовку пакета документов.

Фактически финансовая защита – это дополнительная услуга банка. Вы всегда можете отказаться от нее, но нужно учитывать возможные последствия – аннулирование заявки на кредит, повышение годовой ставки. При соблюдении регламента можно вернуть деньги по этой услуге, но с учетом требований.

Краткое предисловие

Старичок Lancer был продан спонтанно, хотя этот вопрос мутузился не один год и вот все таки оно случилось ))

Главный вопрос на повестке дня был — БУ или новое

После изучения цен на вторичном рынке и ассортимента предложений по СПб вопрос решился сам собой — раз всей суммы на БУ авто с нужными параметрами нет, поэтому все равно нужно брать кредит!

А авто-кредит это видимо (как я полагал) КАСКО, а раз КАСКО, то нахрена тогда брать БУ?

Тем более разница в цене между мало БУ и новой сводится к минимуму

(например то что меня устраивало и с нужным пробегом стоило около 650 и то с перспективой головняка)

мне даже в личку несколько человек сразу написали, мол возьми новое и не парься с БУ

А плюсов у новой авты (в некоторых случаях) больше чем минусов, например два штатных года гарантии + 1 год (от ОД на основные узлы)

Выбор именно Рапида, был обусловлен тем, что я уже знаком с этим авто, поскольку покупал такой сестре, правда в прошлой реинкарнации, еще с двс CFNA (собственно такой и себе планировал), но их уже не продавали

Вариант выбора трансмиссии был прост — любимый мной Aisin — тем более для 1.6 вопросов быть не должно (на DSG7 в авто супруги — сразу поставил крест)

По ДВС оставался один вариант в виде 1,6 MPI CWVA (ибо турбина в авто для супруги — идет лесом вместе с непосредственным впрыском 😉

Авто рабочее — все должно быть просто — без завышенных требований к эксплуатации (имхо)

Обзвонив всех знакомых мастеров, уточнил, исправил ли ВАГ вопрос с поломкой фазорегулятора, на что мне сказали, что все ОК — можно брать, других массовых проблем пока не обнаружено

(а на масложер в тот момент никто и не обращал внимание)

Ну можно, так можно (других вариантов все равно не было)

Досконально, до покупки, этот ДВС я не изучал

Поэтому при первом осмотре в салоне, я с радостью обнаружил довольно не плохую компоновку обвеса ДВС, кроме (может быть) расположения помпы — такое кросс-ректальное расположение важного узла — фирменная фишка ВАГа )))

А так все хорошо:

— ГРМ ременной

— Распределенный впрыск с довольно не плохим (для доступа) расположением форсунок

— Индивидуальные катушки (тут минус только с финансовой точки зрения и то как рассматривать)

— Аккумулятор с человеческими клеммами (без этой навесной ебулды как на CFNA)

— Внимание (!) — увеличенный теплообменник АКПП (в сравнении cо старой ревизией, теперь он визуально такой же как у Октавии А5)

— Довольно просторное подкапотное пространство (с точки зрения ремонта и обслуживания)

— Наличие балки на задней оси, было воспринято только положительно (!) — меньше всяких рычагов — меньше ремонта, для городского авто — самое то!

(да и дальнейшая эксплуатация не давала повода вспоминать про её наличие)

Опять таки, супруга в поворотах не валит ))

Ну на этом решение с выбором авто было одобрено, а вопрос — закрыт

Немного про Кредит

С кредитом повезло, до конца года еще действует программа гос.субсидирования для стимулирования продаж на рынке новых авто

Процентная ставка по кредиту — 8,89% (!) остальное доплачивает государство

В общем — на зимнюю резину денег сохранить удалось

Ну и дальше неделя ожидания и все сопутствующие процедуры с подтверждением всего необходимого и . собственно, авто (как бы) наш

Супруга на усыновление получение авто подготовилась соответствующим образом ))

Как всегда, по запарке (хотя морально готовился) не все проверил (что положено), ВИН номера не по всему кузову сверил, но повезло — везде были пробиты без дефектов

В первую очередь осматривал моторный отсек и багажник где блок запаски

Проверил все уровни рабочих жиж и вообще

Немного пощелкал кнопочками в салоне, в плане работает — не работает ))

Проверил что оба ключа именно от этой машины

Проверил VIN под стеклом с VIN в договоре и прочих документах, еще сразу проверьте VIN на правом переднем крыле и на стойке водительской двери (вроде еще один есть, я мог его упустить )

Менеджер вежливо показал супруге как и что крутить/нажимать и нафига оно вообще там нужно

В этот раз ОД залил в бак аж целых 10 литров бензина ))

Налили омывайки (до сих пор брызгает, еще не подливал)

На этом мы распрощались с нашим вежливым (и кстати реально помогавшим (!)) менеджером … и свалили из салона в направлении МРЭО

Где за час и несколько бумажек похожих на денежные знаки — воткнули авто на учет

После получения Госзнаков, проверили соответствие номера ПТС в мальке (свидельстве) и правильность всех цифр вообще, а также правильность написания марки авто (а то как-то вместо Lancer мне написали LanZer — пацаны долго ржали, что теперь у меня немецкий Лансер, а позже, в МРЭО посоветовали переделать этот косяк, что бы не было проблем на стационарах)

Примечание:

Из допов — мне пошли на встречу и подарили оригинальные (пусть и не верх совершенства) резиновые коврики в салон (что бы сразу не испоганить обшивку пола, хотя при решении вопроса с конечной стоимостью авто — намекнули, что дальше данная сделка считаться финансовой не может и дальнейшие удушки по цене переведут сделку благотворительность, короче никаких подарков — не будет ))

Набор автомобилиста, тем не менее — подарили (!) — а это тоже удобство, в авто сразу есть все, что нужно

(хотя раньше его дарили налево и направо всем подряд)

Понятие финансовая защита при получении кредита появилось относительно недавно. Но по своей сути это не что иное, как добровольное страхование человека, обратившегося за ссудой. Практикуется страховка по собственному желанию давно, она не является обязательной, но кредитные менеджеры предлагают финансовую защиту всем заемщикам.

Мы уже рассмотрели, что это личное страхование клиента, названное в современной банковской сфере финансовой защитой. Для заемщика это означает, что он должен внести сразу какую-то сумму для заключения договора по финансовой защите. Начисление зависит от заявленной ставки ссуды и процентов по оплате. Если клиент не в состоянии оплатить нужную сумму, банк предлагает вычесть ее из самого заема. Таким образом, человек на руки может получить совершенно не ту сумму денег, на которую подавал заявку. В случае же непредвиденных ситуаций, именно страховая компания поможет по выплате долга. В жизни случается много неожиданностей: это и временная утрата трудоспособности, угон автомобиля, банкротство, получение инвалидности или смерть заемщика. Без страховки трудно будет клиенту или его наследникам выплатить оставшуюся сумму банку. Только непонимание этого отталкивает людей от страхования.

Многое зависит и от банковских служащих, когда предлагается финансовая защита при получении кредита, что это такое и чем все это грозит клиенту, иногда разъясняется не совсем понятно. Хорошо, если человек разбирается в банковской сфере или юридически подкован, а если нет, то ему тяжело будет понять все преимущества или недостатки предлагаемой программы.

Существует два вида финансовой защиты при получении заемов:

- индивидуальное страхование;

- коллективная страховка.

При личном страховании клиент получает перечень организаций, с которыми работает банк, и может выбирать тот набор услуг по страхованию, который ему наиболее удобен. Он на руки получает свой полис по страхованию, а страховщиком будет именно страховая компания.

Коллективная страховка подразумевает, что банк страхует сразу всех своих клиентов, в том числе и будущих. Кредитор покупает у определенной страховой компании программу финансовой защиты, предлагает своим заемщикам заключить договор на основании своего соглашения со страховщиками. Клиент лишь присоединяется к этому договору: он ничего не может в нем поменять, не может выбрать условия страхования или срок.

Отличия между коллективной страховкой и личной есть, и они существенные для клиентов.

Во многих случаях страховка нужна, но есть желающие отказаться от финансовой защиты. Возможно ли это, и как отказаться от финансовой защиты при получении кредита?Рассмотрим два хода, которые может предпринять заемщик:

- отказаться сразу, как только договор по кредиту будет заключен (следует сначала поинтересоваться, какие меры после этого примет банк против заемщика, и не будет ли увеличены процентные ставки по заключенному договору);

- составить заявление в страховую компанию, после которой сумма, которую заплатили по страховке будет возвращена через некоторое время, иногда не вся, а только частично.

Есть возможность отказаться от финансовой защиты через шесть месяцев после получения заема, если в течении этого времени проплачивались все ежемесячные платежи полностью. На основании заявления заемщика страховой договор расторгается, но банк за это может повысить проценты по кредиту на остаток основного долга, компенсируя себе убытки.

Также заемщик может обратиться в суд, к заявлению обязательно прилагаются документы по кредиту и желательно письменный отказ от банка.

Есть кредиты, при получении которых отказ от финансовой защиты невозможен, например, ипотека недвижимости и ОСАГО при автокредите.

Читайте также: